Раздельный учет при усн и енвд: порядок ведения. Раздельный учет при усн и енвд Учет расходов при совмещении енвд и усн

Раздельный учет УСН и ЕНВД ведется, если налогоплательщик одновременно пользуется этими спецрежимами. О том, как его правильно организовать и какие требования законодательства надо выполнять при осуществлении раздельного учета УСН и ЕНВД, говорится в настоящей статье.

Для чего нужен раздельный учет доходов и расходов при совмещении двух спецрежимов

Если налогоплательщик применяет в своей деятельности сразу два режима налогообложения - УСН и ЕНВД, то, согласно п. 8 ст. 346.18, он должен вести в раздельный учет доходов и расходов по ним.

Хорошо организованный раздельный учет УСН и ЕНВД позволяет без затруднений отслеживать величину доходов, которые получены в рамках упрощенки. А это необходимо, поскольку если обороты у налогоплательщика большие, то ему надо ежеквартально контролировать, не выходят ли доходы за рамки дозволенных для УСН. Иначе его принудительно переведут на общий режим налогообложения (п. 4.1 ст. 346.13 НК РФ), а так как декларация сдается по итогам года, то с начала квартала, в котором произошло превышение, ему будут доначислены налоги и пени.

Необходимо организовать раздельный учет и в сфере выплат вознаграждений сотрудникам предприятия. Таким путем страховые взносы «разводятся» по спецрежимам. Это нужно по следующим причинам:

- при УСН с объектом «доходы» и ЕНВД на них можно уменьшить начисленный налог (п. 3.1 ст. 346.21 НК РФ, п. 2 ст. 346.32 НК РФ соответственно).

- при УСН с объектом «доходы минус расходы» они учитываются в расходах.

Налогоплательщику следует вести раздельный учет работников, разделив их по видам деятельности.

Подробнее о порядке ведения раздельного учета можно узнать из материала .

Как правильно вести раздельный учет доходов

Для правильного исчисления налога при УСН нельзя учитывать ни доходы, ни расходы, произведенные в рамках деятельности, осуществляемой с применением ЕНВД. Согласно п. 10 ст. 346.6, п. 8 ст. 346.18, п. 7 ст. 346.26 НК РФ их следует учитывать отдельно.

В бухгалтерском учете нужно ввести в рабочий план счетов дополнительные субсчета, предназначенные для отражения доходов и затрат по видам деятельности. Кроме того, отдельные субсчета понадобятся и для тех операций, которые производились вне рамок обоих режимов.

Механика раздельного учета доходов проста: надо учитывать выручку по каждому виду деятельности отдельно. Так, к доходам от ЕНВД следует относить не только выручку, полученную от реализации, но и другие поступления в пределах этого вида деятельности. Минфин России в письмах от 16.02.2010 № 03-11-06/3/22 и от 28.01.2010 № 03-11-06/3/11 указал, что под термином «иные поступления» имеются в виду доходы, полученные за то, что налогоплательщик выполнил некие условия поставщиков (скидки, премии, бонусы). В таких обстоятельствах обязательно должно выполняться условие, что доходы получены именно в рамках ЕНВД. Аналогичные требования содержатся в письме Минфина от 22.05.2007 № 03-11-04/3/168 применительно к доходам в виде излишков, обнаруженных в ходе внутренних ревизий, и пеней, которые присуждены налогоплательщику за просрочку платежа его дебиторам.

Может так случиться, что оптовая торговля проводится с использованием УСН, а розничная - ЕНВД. Тогда уже упомянутые скидки, премии и бонусы разрешено отнести к доходу, который облагается ЕНВД. Естественно, при соблюдении принципов раздельного учета. Однако в письме Минфина России от 12.09.2008 № 03-11-04/3/430 есть очень примечательная оговорка. В нем сказано, что если доходы, полученные в виде скидок, премий или бонусов, однозначно нельзя отнести к одному виду деятельности, то их нельзя распределять по видам деятельности.

Следует отметить, что в указанном письме упомянуты ЕНВД и общая система налогообложения. Однако нет никаких препятствий для применения разъяснений и для другого сочетания режимов - ЕНВД и УСН.

Если деятельность осуществляется только в пределах ЕНВД, то и указанные доходы можно смело учитывать рамках этого спецрежима. Подтверждение тезиса можно найти в письмах Минфина России от 01.07.2009 № 03-11-06/3/178, от 15.05.2009 № 03-11-06/3/136.

О том, при каких видах деятельности возможно применение УСН, читайте .

Как правильно вести раздельный учет затрат

Раздельный учет доходов, исходя из вышеизложенного, не составляет трудностей. С учетом расходов всё гораздо сложнее. Особенно если с ЕНВД применяется УСН с объектом «доходы минус расходы». Остановимся на этом сочетании подробнее.

При совмещении упомянутых режимов налогообложения расходы, которые невозможно отнести к каждому из режимов напрямую, согласно п. 8 ст. 346.18, п. 10 ст. 346.6 НК РФ, следует распределять пропорционально доходам, приходящимся на эти виды деятельности.

На практике, однако, у налогоплательщика возникают 2 вопроса:

- Какие доходы имеются в виду при определении долей - все или только выручка?

- Какой период берется для определения пропорции?

Попробуем разобраться с этим.

Доходы, учитываемые при определении пропорции

Считается, что самым правильным решением будет выбрать в качестве доходов для расчета пропорции выручку по каждому виду деятельности. Доходы, названные в ст. 251 НК РФ, и внереализационные доходы тогда в определении пропорции участвовать не будут. На это решение нацеливает и письмо Минфина России от 23.11.2009 № 03-11-06/3/271.

Правомерным представляется применение такого подхода и к доходам, связанным с реализацией имущества, побывавшего в употреблении, и другим аналогичным доходам.

Напомним, что выручка при УСН и ЕНВД определяется следующим образом:

- при УСН используется кассовый метод согласно п. 1 ст. 346.17 НК РФ и письму Минфина России от 17.01.2008 № 03-11-04/3/5;

- при ЕНВД берутся данные бухгалтерского учета согласно письмам Минфина России от 28.04.2010 № 03-11-11/121 и от 17.01.2008 № 03-11-04/3/5.

Тем не менее специалисты Минфина при определении размеров пропорции доходов в целом ряде писем (например, от 28.04.2010 № 03-11-11/121 и от 23.11.2009 № 03-11-06/3/271) рекомендуют применять кассовый метод и для ЕНВД.

Добавим, что существует еще один налоговый режим - ЕСХН, предусматривающий кассовый метод при определении дохода. Судя по всему, при совмещении этого спецрежима и ЕНВД можно будет использовать описанный выше подход к определению пропорции.

Период, в рамках которого определяется пропорция

Минфин в письмах от 28.04.2010 № 03-11-11/121, от 23.11.2009 № 03-11-06/3/271 разъясняет, что при определении пропорции доходы в рамках ЕНВД, как и для УСН с объектом «доходы минус расходы», должны определяться нарастающим итогом с начала года. Налоговый период здесь за ориентир не берется, поскольку у ЕНВД он равен кварталу, а у УСН - году.

Отметим, что это указание сильно расходится с ранее опубликованными письмами того же Минфина от 20.11.2007 № 03-11-04/2/279, от 15.10.2007 № 03-11-04/3/403. В них специалисты министерства настаивали, что расходы следует определять каждый месяц, исходя из выручки и месячных затрат.

Но теперь окончательно остановились на годичном цикле подсчета расходов нарастающим итогом.

Об особенностях совмещения ЕНВД и УСН читайте в материале .

Как ведется раздельный учет страховых взносов при совмещении двух спецрежимов

Работодатели, использующие ЕНВД и УСН, не исключение: они должны уплачивать страховые взносы за всех сотрудников. Режим налогообложения здесь роли не играет. Более того, индивидуальные предприниматели обязаны перечислять страховые взносы еще и за себя.

Необходимость раздельного учета страховых взносов определяют такие моменты:

- при ЕНВД, согласно п. 2 ст. 346.32 НК РФ, и УСН с объектом «доходы», согласно абз. 2 п. 3 ст. 346.21 НК РФ, на суммы страховых взносов можно снизить величину начисленного налога;

- при УСН с объектом «доходы минус расходы», согласно подп. 7 п. 1 ст. 346.16 НК РФ, а также при ЕСХН, согласно подп. 7 п. 2 ст. 346.5 НК РФ, суммы страховых взносов учитываются в расходах.

Иначе говоря, страховые взносы обязательно следует разнести по видам деятельности. Обычно это достигается при помощи раздельного учета выплат дохода сотрудникам предприятия. Организовать его несложно: надо завести раздельный учет работников, занятых в той или иной деятельности. Причем его надо вести вне зависимости от использования в ЕНВД физического показателя «количество работников».

В бухучете к 2 счетам - 70 «Расчеты с персоналом по оплате труда» и 69 «Расчеты по социальному страхованию и обеспечению» - заводятся субсчета, на которые будет производиться распределение по видам деятельности начисленных доходов и относящихся к ним сумм страховых взносов. Учет начислений надо будет вести по трем категориям работников:

- по занятым в деятельности, которая облагается ЕНВД;

- занятым в деятельности, для которой применяется УСН;

- занятым в обоих видах деятельности работникам.

Как ведется раздельный учет страховых взносов при совмещении двух спецрежимов, если работников невозможно распределить между видами

Если разнести суммы страховых взносов по видам деятельности невозможно, применяется расчетная методика. Причем можно пойти тремя путями:

- Суммы страховых взносов разносятся пропорционально доле доходов, которые получены при ЕНВД или УСН. Разъяснения Минфина с аналогичными выводами содержатся в письме от 12.04.2007 № 03-11-05/70; их можно сделать и на основе собственного анализа подп. 7 п. 1 ст. 346.18 НК РФ. Если же ЕНВД совмещен с УСН с объектом «доходы», то специалисты Минфина в письмах от 27.01.2014 № 03-11-11/2826 и от 29.03.2013 № 03-11-11/121 рекомендуют распределять страховые взносы так же, как и общие расходы. А их, как уже было сказано ранее, следует разносить в тех же пропорциях, что и доходы.

- Взносы распределяют пропорционально полученной выручке. При этом следует иметь в виду, что у ЕНВД и УСН налоговые периоды различны - квартал и год, соответственно (п. 1 ст. 346.19 НК РФ и ст. 346.30 НК РФ). Именно поэтому Минфин России в письмах от 29.03.2013 № 03-11-11/121, от 04.09.2008 № 03-11-05/208 рекомендовал определять доходы с начала года нарастающим итогом по обоим режимам. При этом распределение надо производить ежемесячно.

- Распределение происходит пропорционально удельному весу выплачиваемых работникам доходов. Эти доходы распределяются пропорционально доле суммы выручки, которая получена в рамках определенного вида деятельности, в объеме выручки, полученной в рамках обоих режимов. После определения этого показателя рассчитываются доли выплат, которые приходятся на каждый вид деятельности, в общем объеме выплат всем работникам. После этого к выплатам по каждому режиму могут быть добавлены суммы, не нуждающиеся в распределении, например, премии именно по данному виду деятельности.

Налогоплательщик, впрочем, может не ограничиваться предложенными методиками.

Довольно часто используется ежемесячное распределение страховых взносов по выручке на основании показателей за каждый месяц в отдельности. Бухгалтер при таком способе всегда имеет перед собой оперативную картину распределения. Однако этот способ лучше всего применять при совмещении ЕНВД и УСН «доходы минус расходы».

Итоги

Одновременное применение УСН и ЕНВД требует от налогоплательщика организации раздельного учета доходов и расходов, относящихся к каждому из этих режимов. Причем в этой ситуации свои особенности приобретает учет как доходов (которые хорошо коррелируют с видами деятельности), так и расходов (которые напрямую на определенный вид деятельности можно отнести не всегда).

Расходы, не соотносимые напрямую с одним из спецрежимов, нужно распределять. Это даст возможность не только достоверно определить их величину, учитываемую при УСН с объектом «доходы минус расходы», но и правильно посчитать те суммы, на которые могут быть уменьшены начисленные суммы налога при УСН «доходы» и ЕНВД.

Организации на упрощенке вправе совмещать этот налоговый режим с ЕНВД (п. 4 ст. 346.12 НК РФ). Оба режима подразумевают уплату единого налога и освобождение организации от уплаты некоторых налогов.

В частности, плательщики ЕНВД освобождаются от уплаты:

- налога на прибыль с деятельности на ЕНВД;

- НДС (кроме налога, который уплачивается при импорте).

Организации на упрощенке освобождены от уплаты:

- налога на прибыль (кроме налога с дивидендов и процентов по государственным (муниципальным) ценным бумагам по ставкам 0,9% или 15%);

- НДС (кроме налога, который уплачивается при импорте и в рамках договоров о совместной деятельности, доверительного управления имуществом или концессионных соглашений).

Кроме того, оба налоговых режима предусматривают освобождение от уплаты налога на имущество. Однако эта льгота распространяется не на все имущество организаций, а только на те объекты, налоговой базой для которых является среднегодовая (средняя) стоимость имущества . По объектам недвижимости, налоговой базой для которых является кадастровая стоимость , организации, применяющие упрощенку и ЕНВД, должны платить налог на имущество.

Такой порядок следует из положений пункта 2 статьи 346.11, пункта 4 статьи 346.26 Налогового кодекса РФ.

Единый налог нужно платить:

- при упрощенке - с доходов, либо с разницы между доходами и расходами (п. 1 ст. 346.14 НК РФ);

- при ЕНВД - с вмененного дохода, размер которого не зависит от фактических результатов деятельности (п. 1 ст. 346.29 НК РФ).

Таким образом, для организаций на упрощенке сумма полученного дохода напрямую влияет на сумму единого налога, для организаций на ЕНВД сумма доходов значения не имеет.

В связи с этим необходимо вести раздельный учет доходов и расходов, имущества, обязательств и хозяйственных операций по видам деятельности, подпадающим под разные спецрежимы (п. 8 ст. 346.18, п. 7 ст. 346.26 НК РФ).

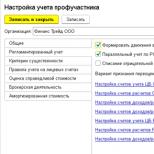

Раздельный учет

Порядок ведения раздельного учета при совмещении упрощенки и ЕНВД законодательно не установлен. Поэтому разработайте его самостоятельно и закрепите в учетной политике или в другом локальном документе, утвержденном руководителем организации. При разработке порядка ведения раздельного учета руководствуйтесь общими нормами ведения бухучета.

Организовать раздельный учет можно с помощью распределения всех доходов и расходов на несколько групп.

Доходы разделите на две группы:

- от деятельности на упрощенке;

- от деятельности на ЕНВД.

Расходы разделите на три группы:

- связанные с деятельностью на упрощенке;

- связанные с деятельностью на ЕНВД;

- одновременно связанные с деятельностью организации на упрощенке и на ЕНВД (например, общехозяйственные расходы).

Раздельный учет по разным видам деятельности можно вести с помощью дополнительных субсчетов, открытых к счетам учета доходов и расходов.

Распределение общих расходов

Общие расходы, которые одновременно относятся к разным видам деятельности, распределите пропорционально доле доходов от каждого из них в общем объеме доходов (п. 8 ст. 346.18 НК РФ).

Долю доходов от деятельности на упрощенке рассчитайте по формуле:

Сумму общих расходов, которая относится к деятельности на упрощенке, рассчитайте так:

Сумму расходов, которая относится к деятельности на ЕНВД, рассчитайте по формуле:

При расчете пропорции в состав доходов включайте не только выручку от реализации, но и внереализационные доходы. Доходы, перечисленные в статье 251 Налогового кодекса РФ, при формировании пропорции не учитывайте. Об этом сказано в письмах Минфина России от 28 апреля 2010 г. № 03-11-11/121, от 23 ноября 2009 г. № 03-11-06/3/271 и от 17 ноября 2008 г. № 03-11-02/130.

Пропорцию формируйте исходя из доходов, полученных в календарном месяце. Чтобы рассчитать величину расходов нарастающим итогом с начала года, расходы, определенные с учетом пропорции (в части, относящейся к деятельности на упрощенке), суммируйте. Об этом сказано в письме Минфина России от 23 мая 2012 г. № 03-11-06/3/35.

Совет : в некоторых письмах Минфин России рекомендует определять пропорцию для распределения расходов исходя из доходов, рассчитанных нарастающим итогом с начала года. На практике такой вариант может вызвать затруднения и осложнить работу бухгалтера.

Например, в письме от 29 марта 2013 г. № 03-11-11/121 представители финансового ведомства предлагают использовать показатели, рассчитанные нарастающим итогом с начала года, при распределении страховых взносов и больничных пособий. Однако применение такого способа имеет ряд недостатков . Учитывая, что законодательно этот вариант не закреплен, организация может предусмотреть в учетной политике для целей налогообложения другой метод. Наиболее рациональным представляется составление пропорции с учетом доходов, полученных в конкретном календарном месяце.

Пример распределения расходов при совмещении упрощенки и ЕНВД. В течение года деятельность на упрощенке была прекращена

ООО «Торговая фирма Гермес» продает товары оптом и в розницу. По оптовым операциям организация применяет упрощенку (объект налогообложения - доходы). Розничная торговля переведена на ЕНВД. В марте организация перестала заниматься оптовой торговлей.

В 2015 году «Гермес» начисляет:

- взносы на обязательное пенсионное (социальное, медицинское) страхование по суммарному тарифу 30 процентов (сумма выплат в пользу каждого сотрудника нарастающим итогом с начала года не превышает предельной величины);

- взносы на страхование от несчастных случаев и профзаболеваний по тарифу 0,2 процента.

В учетной политике организации сказано, что общехозяйственные расходы распределяются пропорционально выручке за каждый месяц отчетного (налогового) периода.

Ежемесячная зарплата администрации организации (общехозяйственные расходы) составляет 75 000 руб.

Ежемесячная зарплата остального персонала, занятого в оптовой торговле, - 100 000 руб. Сумма взносов:

- на обязательное пенсионное (социальное, медицинское) страхование 30 000 руб.;

- на страхование от несчастных случаев и профзаболеваний 200 руб.

Порядок распределения расходов между видами деятельности, по которым организация применяет разные налоговые режимы, приведен в таблице.

В рублях

| Месяц | январь | февраль | март | апрель | май | июнь |

| Выручка | ||||||

| Упрощенка | ||||||

| ЕНВД | ||||||

| Итого | 1 070 000 | |||||

| Доля доходов от оптовой торговли в общем объеме доходов от реализации | 0,870 | 0,875 | 0,794 (850 000: 1 070 000) | |||

в рублях

| январь | февраль | март | апрель | май | июнь |

|

| Зарплата администрации, которая относится к деятельности организации на упрощенке | 65 250 | 65 625 (75 000 × | 59 550 | |||

| Взносы на обязательное пенсионное (социальное, медицинское) страхование с зарплаты администрации, которая относится к деятельности организации на упрощенке | 19 575 (65 250 × | 19 688 (65 625 × | 17 865 (59 550 × | |||

| Взносы на страхование от несчастных случаев и профзаболеваний с зарплаты администрации, которая относится к деятельности организации на упрощенке | 131 (65 250 × | 131 (65 625 × | 119 (59 550 × 0,2%) | |||

| I квартал | первое полугодие |

|||||

| Сумма единого налога при упрощенке (6%) | ||||||

| I квартал | первое полугодие |

|||||

| Предельная сумма вычета по единому налогу при упрощенке | ||||||

| Общая сумма взносов на обязательное пенсионное (социальное, медицинское) страхование и взносов на страхование от несчастных случаев и профзаболеваний с зарплаты сотрудников, занятых в оптовой торговле | 148 109 | 148 109 |

||||

Таким образом, организация должна перечислить в бюджет единый налог при упрощенке:

- по итогам I квартала - 64 500 руб.;

- по итогам первого полугодия - 0 руб. (129 000 руб. - 64 500 руб. - 64 500 руб.).

Ситуация: как распределить сумму страховых взносов предпринимателю, который совмещает ЕНВД и упрощенку? Единый налог при упрощенке предприниматель платит с доходов

Страховые взносы распределите пропорционально долям доходов в общих поступлениях. При этом нужно учитывать наличие и занятость персонала в деятельности, облагаемой ЕНВД, или на упрощенке.

Предприниматели (как и организации) обязаны вести раздельный учет доходов и расходов по видам деятельности, подпадающим под разные спецрежимы (п. 8 ст. 346.18, п. 7 ст. 346.26 НК РФ). Это требование распространяется и на страховые взносы (в т. ч. на страхование от несчастных случаев и профзаболеваний), которые уменьшают суммы единого налога при упрощенке и ЕНВД. Пропорцию для распределения страховых взносов определяйте исходя из от каждого вида деятельности в общем объеме поступлений. Такой порядок следует из положений пункта 8 статьи 346.18 Налогового кодекса РФ и подтверждается письмами Минфина России от 29 апреля 2013 г. № 03-11-11/15001, от 3 апреля 2013 г. № 03-11-11/130 и ФНС России от 24 мая 2013 г. № ЕД-3-3/1842.

Предприниматели начисляют страховые взносы на собственное страхование (в фиксированном размере) и с выплат наемному персоналу (при его наличии) (ч. 1 и 3 ст. 5 Закона от 24 июля 2009 г. № 212-ФЗ). При этом взносы, начисленные по различным основаниям, по-разному уменьшают суммы единого налога при упрощенке и ЕНВД.

Предприниматели - плательщики ЕНВД уменьшают налог:

- при наличии наемного персонала - на сумму страховых взносов с выплат наемному персоналу (в пределах 50% от суммы начисленного налога);

Предприниматели на упрощенке уменьшают единый налог:

- при наличии наемного персонала - на сумму страховых взносов с выплат наемному персоналу и взносов на собственное страхование (в пределах 50% от суммы начисленного налога);

- при отсутствии наемного персонала - на сумму страховых взносов на собственное страхование (без ограничений).

В рассматриваемой ситуации суммы налоговых вычетов могут быть определены только на основании данных раздельного учета.

В рамках ЕНВД примите к вычету:

- страховые взносы с выплат наемному персоналу, занятому в деятельности на ЕНВД;

- часть страховых взносов с выплат сотрудникам, которые одновременно заняты и в деятельности на упрощенке, и на ЕНВД.

2. При отсутствии наемного персонала (в т. ч. если наемный персонал занят только в деятельности на упрощенке): часть страховых взносов на собственное страхование (без ограничений). Эта величина может превышать 50 процентов от суммы начисленного налога.

В рамках упрощенки примите к вычету:

1. При наличии наемного персонала:

- страховые взносы с выплат наемному персоналу, занятому в деятельности на упрощенке;

- часть страховых взносов с выплат сотрудникам, которые одновременно заняты и в деятельности на упрощенке, и на ЕНВД;

- часть страховых взносов на собственное страхование.

Общий размер вычета не должен превышать 50 процентов от суммы начисленного налога.

2. При отсутствии наемного персонала: часть страховых взносов на собственное страхование (без ограничений). Эта величина может превышать 50 процентов от суммы начисленного налога.

Возможные варианты применения налоговых вычетов для предпринимателей, которые совмещают упрощенку и ЕНВД, представлены в таблице.

| Виды страховых взносов | Условия ведения деятельности |

|||

| Упрощенка |

||||

| без наемного персонала | с наемным персоналом | без наемного персонала | с наемным персоналом |

|

| Страховые взносы с выплат наемному персоналу | Принимаются к вычету в части, относящейся к деятельности на ЕНВД (в пределах 50% от начисленной суммы единого налога) | Принимаются к вычету в части, относящейся к деятельности на упрощенке. Общая сумма взносов не должна превышать 50% от начисленной суммы единого налога |

||

| Страховые взносы на собственное страхование в фиксированном размере | Принимаются к вычету в части, относящейся к деятельности на ЕНВД, без ограничения | Принимаются к вычету в части, относящейся к деятельности на упрощенке, без ограничения |

||

Учет доходов для распределения расходов

Ситуация: как определять доходы при составлении пропорции для распределения общехозяйственных расходов: методом начисления или кассовым методом? Организация совмещает упрощенку и ЕНВД

Организации, совмещающие упрощенку и ЕНВД, должны:

- вести раздельный учет доходов и расходов по каждому из этих спецрежимов. Расходы, которые невозможно отнести к деятельности в рамках того или иного налогового режима, нужно распределить пропорционально доле доходов от каждого вида деятельности в общем объеме доходов (п. 8 ст. 346.18, п. 7 ст. 346.26 НК РФ);

- вести бухучет (ст. 2, 6 Закона от 6 декабря 2011 г. № 402-ФЗ);

- вести книгу учета доходов и расходов по операциям, которые относятся к деятельности на упрощенке (ст. 346.24 НК РФ).

Порядок определения общего объема доходов для распределения общехозяйственных (общепроизводственных) расходов между разными видами деятельности законодательно не установлен. В письмах Минфина России от 28 апреля 2010 г. № 03-11-11/121, от 23 ноября 2009 г. № 03-11-06/3/271 и от 17 ноября 2008 г. № 03-11-02/130 сказано, что доходы от деятельности, переведенной на ЕНВД, следует определять по данным бухучета, но с учетом двух дополнительных особенностей.

Во-первых, нужно руководствоваться положениями статей 249, 250 и 251 Налогового кодекса РФ. То есть в расчет пропорции необходимо включить не только выручку от реализации, но и внереализационные доходы. При этом доходы, которые не увеличивают налоговую базу по налогу на прибыль, в объеме доходов от деятельности на ЕНВД не учитываются.

Во-вторых, доходы от деятельности на ЕНВД нужно определять по мере оплаты. То есть для расчета пропорции из доходов, отраженных в бухучете методом начисления, бухгалтер должен исключить все неоплаченные доходы.

Ситуация: как определить общий объем доходов при совмещении упрощенки и ЕНВД - методом начисления или кассовым методом? Общий объем доходов необходим для правильного распределения вычетов (больничных пособий и страховых взносов) по сотрудникам, занятым в обоих видах деятельности. Единый налог при упрощенке организация платит с доходов

Порядок определения общего объема доходов для распределения вычетов между разными видами деятельности при совмещении специальных налоговых режимов законодательно не установлен.

Сумму ЕНВД, начисленную за квартал, можно уменьшить:

- на сумму страховых взносов, фактически уплаченных (в пределах начисленных сумм) в том квартале, за который начислен единый налог;

- на сумму взносов по договорам добровольного личного страхования, заключенных в пользу сотрудников на случай их временной нетрудоспособности ( ) ;

- на сумму выплаченных за счет средств организации больничных пособий за первые три дня нетрудоспособности в части, не покрытой страховыми выплатами по договорам добровольного страхования.

Такой порядок предусмотрен пунктом 2 статьи 346.32 Налогового кодекса РФ.

Сумму единого налога (авансового платежа) при упрощенке можно уменьшить на сумму:

- страховых взносов, фактически уплаченных (в пределах начисленных сумм) в том квартале, за который начислен единый налог (авансовый платеж);

- взносов по договорам добровольного личного страхования, заключенных в пользу сотрудников на случай их временной нетрудоспособности (при выполнении определенных условий ) ;

- выплаченных за счет средств организации больничных пособий за первые три дня нетрудоспособности в части, не покрытой страховыми выплатами по договорам добровольного страхования.

Об этом сказано в пункте 3.1 статьи 346.21 Налогового кодекса РФ.

При этом общая сумма вычета как по ЕНВД, так и по единому налогу при упрощенке не может превышать 50 процентов от суммы начисленного налога (авансового платежа по единому налогу при упрощенке) (п. 2.1 ст. 346.32, п. 3.1 ст. 346.21 НК РФ).

Чтобы рассчитать вычеты по страховым взносам и больничным пособиям, начисленным сотрудникам, которые одновременно заняты в обоих видах деятельности, эти суммы нужно распределить. Распределять страховые взносы и больничные пособия следует пропорционально доле доходов от каждого вида деятельности в общем объеме доходов организации (п. 8 ст. 346.18, п. 7 ст. 346.26 НК РФ).

Аналогичные разъяснения содержатся в письме Минфина России от 20 октября 2011 г. № 03-11-06/2/143.

Пример определения суммы налоговых вычетов по ЕНВД и единому налогу при упрощенке . К вычету предъявляются больничное пособие, страховые взносы, начисленные с доходов сотрудника, одновременно занятого в обоих видах деятельности. Единый налог при упрощенке организация платит с доходов

ООО «Альфа» совмещает упрощенку (объект налогообложения - доходы) и ЕНВД. В учетной политике «Альфы» для целей налогообложения сказано, что суммы налоговых вычетов распределяются пропорционально доле доходов от каждого вида деятельности в общем объеме доходов. При этом доходы от деятельности на ЕНВД определяются по данным бухучета (принимаются только оплаченные доходы), доходы от деятельности на упрощенке - по данным книги учета доходов и расходов.

В организации работает один сотрудник, занятый в обоих видах деятельности одновременно. В марте за счет собственных средств организация выплатила этому сотруднику больничное пособие в сумме 10 000 руб., а также перечислила за него взносы на обязательное пенсионное (социальное, медицинское) страхование и взносы на страхование от несчастных случаев и профзаболеваний в общей сумме 30 000 руб.

За март доходы «Альфы» составили:

- от деятельности на ЕНВД - 1 100 000 руб., в том числе неоплаченные доходы -100 000 руб.;

- от деятельности на упрощенке - 2 000 000 руб.

Чтобы определить сумму вычетов, бухгалтер рассчитал долю доходов от каждого вида деятельности в общем объеме доходов организации.

Доля доходов от деятельности на ЕНВД составила:

(1 100 000 руб. - 100 000 руб.) : (1 100 000 руб. - 100 000 руб. + 2 000 000 руб.) = 0,33.

Сумму вычета по ЕНВД бухгалтер рассчитал так:

(10 000 руб. + 30 000 руб.) × 0,33 = 13 200 руб.

Общая сумма начисленного ЕНВД за I квартал составила 20 000 руб. 50 процентов от этой суммы - 10 000 руб. (20 000 руб. × 50%). Поскольку сумма вычета, рассчитанная исходя из пропорции, превышает 50 процентов от суммы налога, сумму ЕНВД можно уменьшить только на 10 000 руб.

Сумма вычета по единому налогу при упрощенке составила:

40 000 руб. - 13 200 руб. = 26 800 руб.

Сумма авансового платежа по единому налогу при упрощенке за I квартал составила 120 000 руб. (2 000 000 × 6%). 50 процентов от суммы авансового платежа - 60 000 руб. (120 000 руб. × 50%). Поскольку сумма вычета, рассчитанная исходя из пропорции, не превышает 50 процентов от суммы авансового платежа по налогу, сумму авансового платежа бухгалтер уменьшил на 26 800 руб.

Налог с ранее полученных доходов

Ситуация: должна ли организация на упрощенке заплатить единый налог с доходов, поступивших от реализации товаров в прошлом году, если в прошлом году организация занималась только оптовой торговлей, а в текущем году организация начала заниматься и розничной торговлей, которая облагается ЕНВД?

Ответ: да, должна.

Если в текущем году организация не утратила права на применение упрощенки, с поступившей оплаты за товары, которые были проданы оптом в прошлом году, она должна заплатить единый налог. Включить сумму оплаты в состав доходов нужно в том налоговом периоде, в котором денежные средства поступили на ее расчетный счет или в кассу. То есть в текущем году. Такой вывод следует из положений пункта 1 статьи 346.17 Налогового кодекса РФ. Аналогичные разъяснения содержатся в письме Минфина России от 24 июля 2008 г. № 03-11-04/2/113.

Налог на имущество

Организации, совмещающие упрощенку и ЕНВД, должны платить налог на имущество с объектов недвижимости, налоговой базой для которых является кадастровая стоимость (п. 2 ст. 346.11, п. 4 ст. 346.26 НК РФ). Рассчитывать и перечислять в бюджет суммы налога на имущество (авансовых платежей по налогу на имущество) нужно в целом по организации. Однако для правильного отражения этих сумм в расчете единого налога при упрощенке может понадобиться их раздельный учет.

Раздельный учет налога на имущество потребуется, если одновременно выполняются два условия:

- «кадастровый» объект недвижимости используется в рамках обоих налоговых режимов;

- организация применяет упрощенку и платит единый налог с разницы между доходами и расходами.

В такой ситуации раздельный учет должен обеспечивать правильное определение суммы налога на имущество (авансовых платежей), которую организация может включить в состав расходов, уменьшающих налоговую базу по единому налогу при упрощенке.

Это следует из положений пункта 8 статьи 346.18 и пункта 7 статьи 346.26 Налогового кодекса РФ.

Если «кадастровое» имущество используется в рамках одного специального налогового режима, распределять сумму налога на имущество не нужно. При использовании в деятельности на упрощенке с объектом налогообложения «доходы за вычетом расходов» после уплаты эту сумму можно будет полностью включить в расходы на основании подпункта 22 пункта 1 статьи 346.16 Налогового кодекса РФ. В остальных случаях (когда имущество целиком используется в деятельности на ЕНВД или в деятельности на упрощенке с объектом налогообложения «доходы») сумма налога на имущество на расчет единых налогов не повлияет. Это следует из положений пункта 1 статьи 346.18 и пункта 2 статьи 346.29 Налогового кодекса РФ.

Итак, если одно и то же «кадастровое» имущество используется в обоих видах деятельности, а в рамках упрощенки организация платит единый налог с разницы между доходами и расходами, то сумму уплаченного налога на имущество нужно распределить. Так же как и остальные общепроизводственные (общехозяйственные) расходы, распределяйте налог пропорционально доле доходов, полученных по каждому виду деятельности.

Пример расчета налога на имущество. Организация совмещает упрощенку и ЕНВД

ООО «Альфа» расположено в г. Красногорске Московской области и занимается двумя видами деятельности: производством и розничной торговлей. Производственная деятельность организации подпадает под упрощенку. Торговая деятельность переведена на ЕНВД. Единый налог при упрощенке организация платит с разницы между доходами и расходами.

На балансе организации числится здание - единственный объект недвижимости, налог на имущество по которому нужно рассчитывать исходя из кадастровой стоимости. Здание используется в обоих видах деятельности. Кадастровая стоимость здания по состоянию на 1 января 2015 года - 30 000 000 руб. Ставка налога на имущество для объектов недвижимости, налоговая база по которым определяется как кадастровая стоимость, в Московской области составляет 1,5 процента.

В учетной политике организации сказано, что общепроизводственные и общехозяйственные расходы, которые одновременно связаны с ведением разных видов деятельности, распределяются пропорционально доходам от каждого вида деятельности. При этом для распределения налога на имущество доли доходов по каждому виду деятельности определяются поквартально.

За I квартал 2015 года общая сумма доходов по всем видам деятельности составила 1 000 000 руб. Доходы от деятельности организации на упрощенке - 750 000 руб.

Доля доходов от деятельности организации на упрощенке в общей сумме доходов равна: 750 000 руб. : 1 000 000 руб. = 0,75.

Сумма авансового платежа по налогу на имущество за I квартал 2015 года составляет: 30 000 000 руб. × 1,5% : 4 = 112 500 руб.

Эту сумму бухгалтер «Альфы» распределяет между двумя видами деятельности. Налоговую базу по единому налогу при упрощенке уменьшает часть авансового платежа по налогу на имущество в размере: 112 500 руб. × 0,75 = 84 375 руб.

Остальная сумма авансового платежа по налогу на имущество при налогообложении не учитывается.

Многие налогоплательщики встречаются с перспективой облегчения режима налогообложения, добровольно (УСН) или в обязательном порядке (ЕНВД). Безусловно, это многое упрощает. Но со временем становится понятно, что, по-видимому, и разработчики данных специальных режимов не проявили к ним необходимого серьезного отношения. В результате при их применении один за другим возникают вопросы, так как соответствующие главы Налогового кодекса имеют пробелы.

В частности, далеко не все ясно в случаях, когда оба спецрежима применяются одновременно. Приходится ждать разъяснений от чиновников. Некоторые из них прозвучали в последнее время. Рассмотрим те, которые, по нашему мнению, наиболее интересны для налогоплательщиков.

Распределение доходов и расходов - ничего нового

В соответствии с п. 7 ст. 346.26 НК РФ плательщики ЕНВД, осуществляющие наряду с предпринимательской деятельностью, иные виды предпринимательской деятельности, обязаны вести раздельный учет имущества, обязательств и хозяйственных операций в отношении предпринимательской деятельности, подлежащей обложению ЕНВД, и предпринимательской деятельности, в отношении которой налогоплательщики уплачивают налоги в соответствии с иным режимом налогообложения.

Согласно п. 8 ст. 346.18 НК РФ налогоплательщики, которые совмещают УСН и уплату ЕНВД, должны вести раздельный учет доходов и расходов по разным специальным налоговым режимам. Если такой учет невозможен, эти расходы распределяются пропорционально долям доходов в общем объеме доходов, полученных при применении обоих специальных налоговых режимов одновременно. Но Налоговый кодекс не поясняет, как определять данную пропорцию. Эту задачу старается выполнить Минфин.

Примечание. В учетной политике по налогообложению необходимо определить порядок распределения доходов и расходов при совмещении УСН и ЕНВД.

Дело в том, что методики определения доходов в целях налогообложения различаются у этих двух спецрежимов. Согласно ст. 346.30 НК РФ налоговым периодом для "вмененщиков" является квартал. А вот при определении налоговой базы "упрощенцами" доходы и расходы определяются нарастающим итогом с начала налогового периода, которым в соответствии с п. 1 ст. 346.19 НК РФ признается год (п. 5 ст. 346.18 НК РФ).

Минфин по этому поводу дает неизменные рекомендации: в связи с тем что при определении налоговой базы по налогу на прибыль организаций, а также по налогу, доходы определяются нарастающим итогом с начала года (п. 7 ст. 274, п. 5 ст. 346.18 НК РФ), с целью пропорционального распределения доходы по видам предпринимательской деятельности, переведенным на уплату ЕНВД, также целесообразно определять нарастающим итогом с начала года (см., например, Письмо от 23.11.2009 N 03-11-06/3/271).

Упоминание о налоге на прибыль имеет здесь следующий смысл. Налогоплательщиками, применяющими УСН, при определении объекта налогообложения доходы от реализации товаров (работ, услуг) и имущественных прав учитываются в соответствии со ст. 249 НК РФ, а внереализационные доходы - в соответствии со ст. 250 НК РФ. Не учитываются доходы, перечисленные в ст. 251 НК РФ (ст. 346.15 НК РФ). То есть речь здесь идет о статьях, относящихся к гл. 25 "Налог на прибыль организаций" Налогового кодекса.

Опять-таки с целью унификации финансисты предлагают в данном случае в целях раздельного учета и по "вмененной" деятельности учитывать доходы по приведенным статьям гл. 25 НК РФ, несмотря на то что организации по видам предпринимательской деятельности, переведенным на уплату ЕНВД, освобождены от уплаты налога на прибыль, но не освобождены от ведения бухгалтерского учета.

Именно последнее обстоятельство однажды привело чиновников к иным выводам (Письмо от 29.09.2009 N 03-11-06/3/239). Они посчитали, что организация, применяющая по разным видам предпринимательской деятельности два специальных налоговых режима, один из которых не освобождается от ведения бухгалтерского учета (система налогообложения в виде ЕНВД), должна вести бухгалтерский учет, составлять и представлять в налоговый орган бухгалтерскую отчетность в целом по организации.

То есть если организация учитывает доходы от предпринимательской деятельности, облагаемой ЕНВД, исходя из данных бухгалтерского учета, а доходы, учитываемые при исчислении налоговой базы по налогу, уплачиваемому в связи с применением УСН, определяет кассовым методом, то сумма доходов в целях разделения расходов при исчислении налоговой базы по налогам, исчисленным по разным специальным режимам, должна определяться на основании данных бухгалтерского учета.

Такая противоречивость в ответах чиновников объясняется, как это нередко бывает, недостаточной проработкой данного вопроса в Налоговом кодексе. А это дает налогоплательщику право выбрать самостоятельно тот подход к его решению, который будет им применяться, отразив его в учетной политике по налогообложению. Хотя надо учитывать, что, за исключением одного Письма, мнение финансистов по данному вопросу кажется однозначным.

Расходы Минфин рекомендует распределять между двумя спецрежимами в том же порядке, что и доходы, то есть нарастающим итогом с начала года, в том числе суммы взносов на обязательное пенсионное страхование (Письмо от 31.12.2008 N 03-11-05/325).

Почему мы акцентируем внимание на этих взносах? Дело в том, что они уменьшают сумму как налога, рассчитанного на УСН (в случае, если выбран режим налогообложения "доходы"), так и ЕНВД, однако не более чем на 50% <1> (п. 3 ст. 346.21, п. 2 ст. 346.32 НК РФ). При этом нельзя "перекинуть" с одного спецрежима на другой ту часть вычетов на взносы, которая, возможно, "пропадает" из-за 50%-ного ограничения.

Согласно изменениям, внесенным в Налоговый кодекс Федеральным законом от 24.07.2009 N 213-ФЗ, с 01.01.2010 оба налога можно уменьшить также и на суммы страховых взносов на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством, обязательное медицинское страхование, обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний, уплаченных (в пределах исчисленных сумм) за налоговый (отчетный) период, но с тем же ограничением, равным 50% налога.

Пример 1. За I квартал 2010 г. выручка от деятельности, переведенной на УСН, составила 650 000 руб., от деятельности, облагаемой ЕНВД - 350 000 руб. сумма взносов, относящихся к обоим видам деятельности и подлежащих распределению между ними в указанный период, равна 50 000 руб. сумма ЕНВД за квартал составляет 40 000 руб., ставка налогообложения на УСН - 6%.

Всего выручка за I квартал составила 1 000 000 руб., в том числе доля деятельности на УСН - 65% (650 000 руб. / 1 000 000 руб.), деятельности, облагаемой ЕНВД, - 35% (350 000 руб. / 1 000 000 руб.). Следовательно, сумма взносов распределяется в соответствии с определенными таким образом долями: с целью уменьшения налога на УСН - 32 500 руб. (50 000 руб. x 65%), ЕНВД - 17 500 руб. (50 000 руб. x 35%).

Сумма налога от деятельности, переведенной на УСН, равна 39 000 руб. (650 000 руб. x 6%). То есть максимально возможная величина уменьшения налога на УСН на взносы составляет 19 500 руб. (39 000 руб. x 50%), ЕНВД - 20 000 руб. (40 000 руб. x 50%).

Таким образом, взносы, относящиеся к ЕНВД, будут учтены при расчете налога полностью в сумме 17 500 руб., так как это меньше рассчитанного предела в 20 000 руб. А вот налог на УСН будет уменьшен не на 32 500 руб., а только в пределах ограничения - 19 500 руб. Общая сумма учтенных при расчете обоих налогов взносов составит 37 000 руб.

Как рассчитать при совмещении "вмененный" налог?

Не проработан в Налоговом кодексе еще один вопрос: как распределить численность административно-управленческого аппарата, занятого в обоих "спецрежимах", в целях исчисления физического показателя для расчета ЕНВД, если данным физическим показателем является именно численность работников? Этот факт констатировал Минфин в Письме от 06.03.2009 N 03-11-09/88, что дало ему основания в указанном Письме настаивать на своей точке зрения, не лучшей для налогоплательщиков.

То есть, по мнению финансистов, при оказании населению бытовых услуг, облагаемых ЕНВД, и при осуществлении иной предпринимательской деятельности, налогообложение которой осуществляется в рамках УСН, для расчета суммы ЕНВД следует учитывать общее количество работников, занятых оказанием данных услуг, включая численность работников административно-управленческого и общехозяйственного персонала (в частности, директор, бухгалтер, менеджер).

Тем более предвзятым выглядит данный ответ, учитывая, что тут же чиновники напомнили: расходы на оплату труда административно-управленческого персонала для целей исчисления налога, уплачиваемого в связи с применением УСН, определяются пропорционально долям доходов в общем объеме доходов, получаемых от ведения всех видов предпринимательской деятельности в соответствии с п. 8 ст. 346.18 НК РФ, а вовсе не берутся в полной сумме.

Автор считает, однако, преждевременным говорить о том, что Налоговый кодекс никак не регулирует распределение численности административно-управленческого аппарата, занятого в обоих "спецрежимах", в целях исчисления физического показателя для расчета ЕНВД. Представляется, что здесь вполне применим упомянутый в начале статьи п. 7 ст. 346.26 НК РФ. То есть раздельный учет в таких ситуациях налогоплательщик обязан вести в отношении любых операций, в том числе при расчете налоговой базы. Другое дело, что порядок распределения в данном случае действительно не определен, поэтому он должен быть аналогичным порядку распределения доходов и расходов, предусмотренному п. 8 ст. 346.18 НК РФ. Но это надо обязательно отразить в учетной политике по налогообложению.

В то же время такая логика, очевидно, не подходит для случаев, когда физическим показателем для расчета ЕНВД является не количество работающих, а, например, площадь торгового зала, как в отношении розничной торговли. Суд отказал налогоплательщику, который на одной и той же площади магазина осуществлял виды деятельности, облагаемый ЕНВД и переведенный на УСН, в праве рассчитывать налог не со всей площади. При этом налогоплательщик аккуратно вел раздельный учет, в том числе точно мог определить размер выручки, относящийся к каждому виду деятельности.

ФАС СЗО в Постановлении от 01.06.2009 по делу N А56-13593/2008 указал, что размер физического показателя "площадь торгового зала" определяется на основании правоустанавливающих документов и не зависит от размера выручки, полученной налогоплательщиком в этом торговом зале и на этой площади торгового зала. Сущностью специального налогового режима в виде ЕНВД для целей налогообложения является то, что доход признается вмененным, то есть не зависящим от реальных результатов предпринимательской деятельности налогоплательщика. Поэтому физический показатель "площадь торгового зала" не может быть "плавающей" величиной, определяемой в зависимости от размера полученного дохода.

Ну и что, что не работаю!

Не пропадает право на применение УСН в том случае, если в налоговом периоде налогоплательщик осуществлял только тот вид деятельности, который переведен на уплату ЕНВД.

Собственно, само по себе неосуществление деятельности, которая облагалась бы единым "упрощенным" налогом, не явяется основанием для перевода на общий режим налогообложения. Более того, в соответствии с п. п. 3 и 4 ст. 346.13 НК РФ налогоплательщики, применяющие УСН, не вправе до окончания налогового периода перейти на иной режим налогообложения, за исключением тех случаев, когда по итогам отчетного (налогового) периода доходы налогоплательщика, определяемые в соответствии со ст. 346.15 и пп. 1 и 3 п. 1 ст. 346.25 НК РФ, превысили 20 млн руб. (с учетом величины коэффициента-дефлятора) и (или) в течение отчетного (налогового) периода допущено несоответствие требованиям, установленным п. п. 3 и 4 ст. 346.12 и п. 3 ст. 346.14 НК РФ. На это указала налоговая служба в Письме от 02.12.2009 N ШС-22-3/906@.

Примечание. Федеральный закон от 19.07.2009 N 204-ФЗ приостановил действие п. 4 ст. 346.13 НК РФ с 01.01.2010 по 01.01.2013. На время приостановки в данную статью введен п. 4.1. Согласно ему величина предельного дохода, превышение которого приведет к потере права на применение УСН, составляет в указанный период 60 млн руб.

Интересным представляется вопрос о том, надо ли при определении права на дальнейшее применение УСН учитывать и "вмененный" доход, или только тот, который получен от деятельности, переведенной на УСН. Как считает Минфин, в данном случае важным является то, что при определении объекта налогообложения налогоплательщики, применяющие УСН, учитывают доходы от реализации в соответствии со ст. 249 НК РФ и внереализационные доходы в соответствии со ст. 250 НК РФ. В связи с этим, а также учитывая п. 7 ст. 346.26 НК РФ, при применении положений п. 4 ст. 346.13 НК РФ принимаются во внимание только доходы от деятельности, облагаемой в рамках упрощенной системы налогообложения (Письмо от 26.08.2008 N 03-11-04/2/124, см. также Постановления ФАС ПО от 03.04.2008 по делу N А65-9060/07, ФАС СЗО от 27.10.2008 по делу N А26-345/2008, ФАС УО от 12.02.2008 N Ф09-351/08-С3).

К аналогичным выводам приходим и в отношении права на переход на УСН: в соответствии с п. 4 ст. 346.12 НК РФ доходы от деятельности, облагаемой ЕНВД, при определении права на такой переход не учитываются (см., например, Постановление ФАС ВСО от 24.09.2008 N А33-931/08-03АП-1292/08-Ф02-4709/08).

Добавим также, что налогоплательщик, применяющий УСН, вправе перейти на иной режим налогообложения с начала календарного года, уведомив об этом налоговый орган не позднее 15 января года, в котором он предполагает перейти на иной режим налогообложения (п. 6 ст. 346.13 НК РФ). Наконец, следует иметь в виду, что на основании п. 4 ст. 346.12 НК РФ организации, переведенные в соответствии с гл. 26.3 НК РФ на уплату ЕНВД по одному или нескольким видам предпринимательской деятельности, вправе применять УСН в отношении иных осуществляемых ими видов предпринимательской деятельности.

Учитывая все это, налоговики в Письме N ШС-22-3/906@ пришли к закономерному выводу, что, если налогоплательщик, применяющий УСН, начинает осуществлять вид предпринимательской деятельности, подпадающий под уплату ЕНВД, за ним сохраняется право применять УСН в отношении предпринимательской деятельности, не подпадающей под обложение ЕНВД. При этом применение УСН не обусловлено обязательным наличием доходов в конкретном отчетном (налоговом) периоде.

Таким образом, налогоплательщик не утрачивает права на применение УСН при совмещении этого режима и ЕНВД, даже если он не получает в отчетном (налоговом) периоде доходы от предпринимательской деятельности, не подпадающей под обложение ЕНВД (не осуществляет иные виды предпринимательской деятельности).

А если налогоплательщик не утратил права на применение УСН, то именно этот режим налогообложения он станет применять по тому виду деятельности, который был переведен на ЕНВД, но не может более применяться из-за нарушения некоторых условий, например из-за превышения предельной численности работников, занятых на "вмененке" (см., например, Письмо Минфина России от 29.10.2009 N 03-11-06/3/257).

Перешли на УСН. А как с расходами?

После таких случаев, когда бывший "вмененный" вид деятельности становится "упрощенным", могут возникать вопросы, связанные с учетом произведенных до этой перемены расходов. Вот, например, следующая ситуация (Письмо Минфина России от 29.10.2009 N 03-11-06/3/257).

В 2008 г. организация применяла УСН и ЕНВД, с 2009 г. она перешла полностью на УСН. Расходы распределялись пропорционально долям доходов в общем объеме доходов, полученных при применении УСН и ЕНВД. На 01.01.2009 у организации осталась задолженность по зарплате и арендным платежам за 2008 г., эта задолженность оплачена в 2009 г. В вопросе налогоплательщика можно найти такой подтекст: при УСН применяется кассовый метод учета доходов и расходов, можно ли на этом основании учесть в затратах по "упрощенке" все те расходы, которые были оплачены в период ее исключительного применения, даже если они относятся к другому периоду?

Действительно, согласно п. 2 ст. 346.17 НК РФ расходами "упрощенца" признаются затраты после их фактической оплаты. В целях гл. 26.2 НК РФ оплатой товаров (работ, услуг) и (или) имущественных прав признается прекращение обязательства налогоплательщика - приобретателя товаров (работ, услуг) и (или) имущественных прав перед продавцом, которое непосредственно связано с поставкой этих товаров (выполнением работ, оказанием услуг) и (или) передачей имущественных прав.

При этом материальные расходы (в том числе расходы по приобретению сырья и материалов), а также расходы на оплату труда учитываются в момент погашения задолженности путем списания денежных средств с расчетного счета налогоплательщика, выплаты из кассы, а при ином способе погашения задолженности - в момент такого погашения. Аналогичный порядок применяется в отношении уплаты процентов за пользование заемными средствами (включая банковские кредиты) и при оплате услуг третьих лиц.

Поэтому в ситуации, описанной налогоплательщиком, в 2009 г. можно в целях УСН учесть расходы, произведенные в 2008 г., но оплаченные в 2009 г., в том числе по погашению задолженности по аренде помещения и по заработной плате, но, по мнению Минфина, только в части, относящейся к предпринимательской деятельности, облагавшейся в 2008 г. в рамках УСН.

Далее финансисты не пояснили свою мысль. Со своей стороны, признавая правомерность этой позиции, укажем на следующее. Как отмечено выше, ввиду различия в том, что при данных спецрежимах считать налоговым периодом, в целях раздельного учета целесообразнее по рекомендации Минфина учитывать доходы и расходы нарастающим итогом с начала года.

В данном случае расходы, произведенные в 2008 г. и относящиеся к деятельности, переведенной на ЕНВД, следовало полностью учесть именно в 2008 г. независимо от факта их оплаты. Следовательно, учитывать их в затратах второй раз, то есть в 2009 г., никаких оснований нет.

Немного о земельном налоге

Любопытная проблема может возникнуть у налогоплательщиков, совмещающих УСН и уплату ЕНВД, и имеющих земельные участки. Дело в том, что согласно п. 2 ст. 398 НК РФ налогоплательщики в отношении земельных участков, принадлежащих им на праве собственности или праве постоянного (бессрочного) пользования и используемых (предназначенных для использования) в предпринимательской деятельности, по истечении отчетного периода (I, II и III кварталов календарного года) представляют в налоговый орган по месту нахождения земельного участка налоговый расчет по авансовым платежам по земельному налогу. Причем это относится к "вмененщикам", но не распространяется на "упрощенцев".

Как же быть, если налогоплательщик совмещает УСН и уплату ЕНВД? Минфин решил, что если предпринимательская деятельность такого налогоплательщика осуществляется на одном земельном участке, то он не освобождается от обязанности по представлению налоговых расчетов по авансовым платежам по земельному налогу в отношении этого земельного участка в целом (Письмо от 06.04.2009 N 03-11-09/123).

Если же предпринимательская деятельность, переведенная на УСН, осуществляется на одном участке, а "вмененная" деятельность на другом, то следует представлять налоговые расчеты по авансовым платежам по земельному налогу лишь в отношении второго земельного участка.

Л.А. Елина, экономист-бухгалтер

ЕНВД + УСНО: делим общие расходы

Разрабатываем методику раздельного учета

Упомянутые в статье Письма Минфина можно найти: раздел «Финансовые и кадровые консультации» системы КонсультантПлюсПри совмещении упрощенки с «вмененной» деятельностью приходится вести раздельный учет. Делить нужно не только доходы, но и расход ып. 8 ст. 346.18 НК РФ . Если можно определить, что какой-то расход четко относится к тому или иному виду деятельности, все просто. Однако бывают и общие расходы, которые относятся с равными основаниями к различным видам деятельности, облагаемым по разным налоговым режимам. К примеру, расходы на оплату труда руководителя и бухгалтерии, а также страховые взносы с таких выплат. Как делить общие расходы, в НК конкретно не сказано. С этим и будем разбираться.

В этой статье мы будем пользоваться, в частности, и разъяснениями Минфина, которые предназначены для организации раздельного учета при совмещении ЕНВД и общего режима. Их можно использовать по аналогии, когда она уместна для раздельного учета при совмещении ЕНВД и упрощенки.

«Подоходный» принцип распределения общих расходов

Любая методика распределения расходов, которые нельзя исходя из каких-либо физических критериев отнести к тому или иному виду деятельности, должна базироваться на «доходной» пропорции.

То есть расходы вы должны распределять пропорционально долям доходов от каждого вида деятельности в общем объеме доходо вп. 8 ст. 346.18 НК РФ . В противном случае наверняка у вас будут проблемы при налоговых проверках.

1. Определение части общих расходов, относящихся к «упрощенной» деятельности.

ШАГ 1. Определяем долю «упрощенных» доходов.

ШАГ 2. Из общих расходов вычленяем часть, относящуюся к упрощенке.

Если объект налогообложения при УСНО - «доходы», то распределять все расходы для целей налогообложения не требуется. Главное - распределить общие страховые взносы и пособия, выплачиваемые за счет работодателя.

2. Определение части общих расходов, относящихся к «вмененной» деятельности.

Для этого можно воспользоваться той же схемой, что и при вычленении части «упрощенных» расходов, которую мы привели выше. Но можно поступить проще.

Поскольку на вмененке расходы вообще не имеют значения, а важны лишь страховые взносы и пособия, покажем, как их найти, воспользовавшись всего одной формулой.

А теперь давайте ответим на несколько вопросов.

ВОПРОС 1. Какие виды доходов учитываем?

В Налоговом кодексе не уточняется, какие именно доходы надо брать при расчете пропорции для распределения общих расходов: исключительно выручку от реализации или все доходы, которые учитываются для целей налогообложения при применении упрощенк ип. 9 ст. 274 НК РФ .

Налоговая служба и Минфин рекомендуют учитывать только выручку. А прочие (внереализационные) доходы запрещают учитывать при расчете пропорци иПисьма ФНС от 24.03.2006 № 02-1-07/27 , от 28.09.2005 № 02-1-08/204@ ; УФНС по г. Москве от 04.06.2008 № 18-11/053647@ . Если не хотите спорить с налоговыми инспекторами, действуйте именно так.

Однако такой подход не выгоден при «доходно-расходной» УСНО, ведь чем больше «упрощенных» доходов будет взято для расчета пропорции, тем больше расходов будет отнесено к «упрощенной» деятельности и тем меньше будет налог.

Так что если вы готовы отстаивать свою правоту в судах, берите не только выручку, но и иные доходы, учитываемые при налогообложении по правилам упрощенки.

Здесь надо сказать, что в аналогичной ситуации - при совмещении ЕНВД и общего режима - суды стоят на стороне налогоплательщико вПостановления 7 ААС от 01.02.2013 № А45-10332/2012 ; ФАС ВВО от 20.06.2012 № А11-4682/2011 , от 19.12.2011 № А11-9207/2010 , от 16.12.2011 № А11-9206/2010 . И кстати, есть довольно древнее Письмо Минфина, подтверждающее данную позицию при совмещении ЕНВД и упрощенк иПисьмо Минфина от 18.02.2008 № 03-11-04/3/75 .

А вот доходы, не подлежащие налогообложению (они перечислены в ст. 251 НК РФ), при расчете пропорции вообще не надо учитывать, какой бы методики вы ни придерживалис ь , .

ВОПРОС 2. По какому методу рассчитываем сумму доходов?

Чтобы получить пропорцию, нужно также определиться, откуда вы будете брать данные для нее. Если вы ведете бухучет по кассовому методу, все просто: тогда бухучетные доходы по «упрощенной» деятельности будут совпадать с такими доходами в налоговом учете. Доходы по «вмененной» деятельности в бухучете будут также рассчитаны кассовым методом. И не возникнет никаких сложностей: методика определения доходов будет единой.

Если же бухгалтерский учет вы ведете по методу начисления, проще вмененные доходы определять по бухучетным данным, к примеру открыть к субсчету 90-1 «Выручка» субсчет второго порядка «Выручка по “вмененной” деятельности». Соответственно, для учета выручки по «упрощенной» деятельности также можно открыть свой субсчет. При этом сумму доходов по упрощенке можно брать:

- <или> из бухгалтерского учета (рассчитанную по методу начисления) - при этом показатели, участвующие в расчете пропорции, будут сопоставим ыПисьмо Минфина от 29.09.2009 № 03-11-06/3/239 ;

- <или> из налогового учета. Но тогда и вмененные доходы, взятые из бухгалтерского учета, нужно будет для сопоставимости пересчитать по кассовому метод уПисьма Минфина от 28.04.2010 № 03-11-11/121 , от 23.11.2009 № 03-11-06/3/271 (п. 1) . В «кассовые» вмененные доходы, как правило, попадают только суммы оплаченной выручки, то есть отраженные в текущем периоде по дебету счетов учета денежных средств (51, 52, 50 и т. д.).

Для каждого из предложенных вариантов есть разрешительное письмо Минфина. Так что дело за вами. Выбранный вариант надо закрепить в вашей учетной политике или ином внутреннем документ еПисьмо Минфина от 24.09.2010 № 03-11-06/3/132 . Главное, чтобы вы смогли экономически обосновать его применение.

ИЗ АВТОРИТЕТНЫХ ИСТОЧНИКОВ

Начальник отдела специальных налоговых режимов Департамента налоговой и таможенно-тарифной политики Минфина России

“ Порядок ведения раздельного учета при совмещении налогоплательщиками УСНО и ЕНВД Налоговым кодексом не установлен. Основное требование - чтобы при невозможности разделения расходов при расчете налоговой базы по налогам, исчисляемым по разным специальным налоговым режимам, эти расходы распределялись пропорционально долям доходов в общем объеме доходов, полученных при применении специальных налоговых режимов.

Налогоплательщики самостоятельно разрабатывают и утверждают порядок ведения раздельного учета.

При этом применяемый способ раздельного учета должен позволять однозначно отнести те или иные показатели к разным видам предпринимательской деятельности.

Разработанный порядок ведения раздельного учета должен быть закреплен в приказе об учетной политике или в локальном документе, утвержденном приказом по организации (приказом индивидуального предпринимателя), либо нескольких документах, которые в совокупности будут содержать все правила, касающиеся порядка ведения организацией раздельного учет а” .

Если по «вмененной» деятельности вы получаете исключительно наличную выручку (либо работаете на условиях предоплаты), то бухгалтерский учет при совмещении УСНО и ЕНВД проще вести по кассовому методу. Так вы облегчите себе работу по подсчету как вмененных доходов, так и расходов.

ВОПРОС 3. За какой период учитываем доходы?

Поскольку налоговая база по «упрощенному» налогу считается нарастающим итогом с начала года, логично, что и при расчете пропорции доходы надо также брать с начала года. А чтобы показатели были сопоставимы, по такому же принципу надо определять и сумму вмененных доходов. Согласен с таким подходом и Минфи нПисьма Минфина от 02.07.2013 № 03-11-06/3/25138 , от 28.04.2010 № 03-11-11/121 .

Если же «вмененная» деятельность велась не с начала года, то при расчете пропорции разумно брать только те доходы, которые возникли начиная с момента появления такой деятельности. Именно так рекомендует делать Минфин при распределении общих расходов между «вмененной» деятельностью и деятельностью, находящейся на общем режим еПисьмо Минфина от 02.07.2013 № 03-11-06/3/25138 . В рассматриваемом нами случае ситуация аналогичная.

Некоторым организациям удобнее определять пропорцию, ориентируясь на ежеквартальные доходы. Это не противоречит Налоговому кодексу (поскольку в нем нет какой-либо четкой методики).

Как рассчитать сумму распределяемых расходов

Распределяемая сумма общих расходов должна быть рассчитана по тем же принципам, по которым вы определяли доходы (ведь расходы должны быть сопоставимы с доходами).

К примеру, если доходы вы при определении пропорции учитывали по кассовому методу нарастающим итогом с начала года, то и расходы берите тоже по кассовому методу и за тот же период. Если же при распределении вы решили учитывать только те доходы, которые относятся к последнему кварталу, и по методу начисления, так же считайте и распределяемые расходы.

Удобнее всего использовать кассовый метод. Причин несколько:

- упрощенцы ведут налоговый учет по кассовому методу. Значит, если распределять расходы, взятые по методу начисления, потребуется дополнительный регистр для отслеживания оплаты части общих расходов, распределенных на «упрощенную» деятельност ьподп. 7 п. 1 ст. 346.16 НК РФ . Причем это касается как «доходно-расходной», так и «доходной» упрощенки, ведь сумму налога можно уменьшить только на реально уплаченные страховые взнос ып. 3.1 ст. 346.21 НК РФ ;

- ЕНВД также можно уменьшить только на уплаченные страховые взносы и пособия, выплаченные за счет средств работодателя (не более чем на 50% от суммы начисленного налога)п. 2.1 ст. 346.32 НК РФ . Причем не имеет значения, за какой период такие взносы начислен ыПисьмо Минфина от 29.03.2013 № 03-11-09/10035 (вопрос 1) .

Следовательно, если распределить между разными видами деятельности расходы, сумма которых взята по методу начисления, потребуются дополнительные усилия для отслеживания их оплаты.

Учитывая данные особенности, при совмещении УСНО и ЕНВД проще не только распределять доходы и расходы, учтенные по кассовому методу, но и вести весь бухучет «по кассе».

Пример. Раздельный учет общих расходов при совмещении упрощенки и вмененки

/ условие / ООО «Альфа» занимается двумя видами деятельности: оптовой торговлей (переведенной на «доходно-расходную» упрощенку) и розничной торговлей (облагаемой ЕНВД).

I. В учетной политике закреплено:

Организация ведет раздельный учет расходов, относящихся к деятельности, облагаемой ЕНВД, и деятельности, облагаемой налогом при УСНО, в следующем порядке:

1. Бухгалтерский учет доходов и расходов ведется организацией по кассовому методу:

- доходы от оптовой торговли, облагаемой налогом при применении упрощенной системы налогообложения, учитываются на субсчете 90-1-1 «Выручка от оптовой торговли»;

- доходы от розничной торговли, переведенной на ЕНВД, учитываются на субсчете 90-1-2 «Выручка от розничной торговли».

Аналогичные субсчета заведены к счету 44 «Расходы на продажу», субсчет 44-1 «Торговые расходы»: 44-1-1 «Расходы по оптовой торговле» и 44-1-2 «Расходы по розничной торговле». Суммы с этих субсчетов ежемесячно списываются на счета учета финансовых результатов.

Расходы, которые нельзя четко отнести к оптовой или розничной торговле, отражаются на субсчете 44-1-3 «Общие расходы по оптовой и розничной торговле». К нему открыты три субсчета:

Субсчет 44-1-3-1 «Страховые взносы с зарплаты работников, занятых как в деятельности, облагаемой ЕНВД, так и в деятельности, переведенной на УСНО»;

Субсчет 44-1-3-2 «Пособия, выплачиваемые работникам, занятым как в деятельности, облагаемой ЕНВД, так и в деятельности, переведенной на УСНО»;

Субсчет 44-1-3-3 «Прочие расходы, относящиеся как к деятельности, облагаемой ЕНВД, так и к деятельности, переведенной на УСНО».

2. Общие расходы, учитываемые на субсчетах, открытых к субсчету 44-1-3 «Общие расходы по оптовой и розничной торговле», распределяются пропорционально долям доходов от оптовой/розничной торговли в общем объеме таких доходов.

2.1. Доля доходов от «упрощенной» деятельности определяется по формуле:

2.2. На субсчет 44-1-1 «Расходы по оптовой торговле» с субсчетов, открытых к субсчету 44-1-3 «Общие расходы по оптовой и розничной торговле», по окончании каждого квартала переносится сумма, определяемая по формуле:

* Все обороты по счетам берутся нарастающим итогом с начала года.

** Суммы, сформированные на каждом из субсчетов к субсчету 44-1-3 «Общие расходы», распределяются отдельно.

2.3. Остатки на субсчетах 44-1-3-1, 44-1-3-2, 44-1-3-3, сформированные после определения части расходов, относящихся к «упрощенной» деятельности, переносятся на субсчет 44-1-2 «Расходы по розничной торговле».

II. По данным на 31.03.2014 обороты, рассчитанные нарастающим итогом с начала года, составили:

- по кредиту субсчета 90-1-1 - 600 000 руб.;

- по кредиту субсчета 90-1-2 - 250 000 руб.;

- по дебету субсчета 44-1-3-1 - 30 000 руб.;

- по дебету субсчета 44-1-3-2 - 10 000 руб.;

- по дебету субсчета 44-1-3-3 - 100 000 руб.

/ решение / 31.03.2014 распределяем общие расходы, собранные на субсчетах к субсчету 44-1-3.

Доля доходов, относящихся к «упрощенной» деятельности, составила 0,705, или 70,5% (600 000 руб. / (600 000 руб. + 250 000 руб.)).

1. С субсчета 44-1-3-1 переносится:

- на субсчет 44-1-1 - 21 150 руб. (30 000 руб. х 0,705);

- на субсчет 44-1-2 - 8850 руб. (30 000 руб. – 21 150 руб.).

2. С субсчета 44-1-3-2 переносится:

- на субсчет 44-1-1 - 7050 руб. (10 000 руб. х 0,705);

- на субсчет 44-1-2 - 2950 руб. (10 000 руб. – 7050 руб.).

3. С субсчета 44-1-3-3 переносится:

- на субсчет 44-1-1 - 70 500 руб. (100 000 руб. х 0,705 – 0 руб.);

- на субсчет 44-1-2 - 29 500 руб. (100 000 руб. – 70 500 руб.).

При «доходно-расходной» упрощенке в составе расходов организации будет учтена часть общих расходов в сумме 98 700 руб. (21 150 руб. + 7050 руб. + 70 500 руб.).

ЕНВД за I квартал можно уменьшить на часть общих страховых взносов и пособий в сумме 11 800 руб. (8850 руб. + 2950 руб.).

Однако надо учитывать, что общая сумма всех страховых взносов и пособий, относящихся к «вмененной» деятельности, может уменьшить ЕНВД максимум на 50% от суммы начисленного «вмененного» налог ап. 2.1 ст. 346.32 НК РФ . Поэтому требуются дополнительные вычисления для расчета суммы, на которую можно уменьшить налог.

Как видим, все в руках бухгалтера. А чтобы раздельный налоговый учет расходов был проще, задумайтесь, может, стоит вести бухгалтерский учет по кассовому методу.

При совмещении любых двух налоговых режимов, у любого предпринимателя возникает вопрос: «Как разделить доходы и расходы при совмещении?»

В сегодняшней статье мы рассмотрим правила раздельного учета «вмененки» (ЕНВД) и «упрощенки» (УСН).

Что будет если раздельный учет не вести?

Существуют требования о необходимости ведения раздельного учета при совмещении упрощенной системы налогообложения (проще «упрощенки») и единого налога на вмененный доход (проще «вмененка»), это прописано в п. 8 ст. 346.18 и п. 7 ст. 346.26 НК РФ.

Если такой учёт не вести, то это может привести к искажению базы по начислению налога при упрощенной системе налогообложения, а вот наказание за это будет зависеть от того, в какую сторону ведет это искажение - либо к занижению суммы налога, либо к увеличению.

Если была занижена налоговая база и Вы это обнаружили самостоятельно, то Вы доплатите налог, пени и подадите уточненную декларацию по УСН. Если занижение налоговой базы обнаружат налоговые органы, то Вам придется заплатить еще и штраф в размере 20% неуплаченной суммы налога, но не менее 40 000 рублей.

Помимо этого, раздельный учет нужен и для того, чтобы не утратить право на применение упрощенной системы налогообложения, а ведь мы помним, что имеем право применять «упрощенку», если:

- У нас до 100 наёмных работников;

- Доход в год не превышает 150 млн. рублей;

- Остаточная стоимость ОС (основных средств) не превышает 150 млн. рублей.

Ведь в противном случае (и при занижении налоговой базы) можно потерять право на применение УСН и оказаться на общем режиме налогообложения, что в свою очередь влечет начисление НДС для Индивидуальных предпринимателей и юридических лиц, начисление налога на прибыль для организаций и НДФЛ для ИП.

Никаких конкретных способов ведения раздельного учета налоговым кодексом не предусмотрено, а обязанность есть. Что это значит? А только то, что организация или ИП должны самостоятельно разработать эти способы и закрепить (прописать) их в учетной политике.

Раздельный учет доходов - как вести?

Организации и ИП, находящиеся на упрощенной системе налогообложения, обязаны вести КУДиР (книгу учета доходов и расходов). А организации и ИП, находящиеся на «вмененке», не обязаны вести такую книгу, но для целей раздельного учета, возможно разработать её самостоятельно.

Как можно вести раздельный учёт, если есть расчетный счёт и касса:

- Если при упрощенной системе деньги поступают на расчетный счёт, а при вмененной - пробиваются чеки через кассовый аппарат. То тут всё просто: доходы по расчетному счёту - это доходы при УСН, а доходы по кассовой книге - это доходы при ЕНВД.

- Если все деньги поступают с использованием кассового аппарата, то их можно разделять с помощью разделения на отделы в кассовом аппарате. То есть у Вас магазин розничной торговли на УСН и хлебопекарня на ЕНВД в этом же магазине. Доход по УСН у Вас будет по отделу магазин, а доход по ЕНВД будет по отделу пекарня. При снятии Z-отчетов не понадобится никаких усилий, чтобы разделить доход по «упрощенке» и «вмененке» - они будут разделены отделами.

- Если Вы не используете кассовый аппарат и все денежные потоки происходят по расчетному счёту, то для разделения доходов Вам можно ввести раздельные номера для разных налоговых режимов. Например, у Вас опять же торговля и хлебопекарня, работаете Вы только с юридическими лицами и все расчеты происходят по расчетному счёту. То для торговли Вы используете нумерацию 1-У, 2-У, 3-У и т.д. А для хлебопекарни - 1-Е, 2-Е, 3-Е и т.д. Ваш клиент оплачивает счета и в назначении платежа указывает: «Оплата за … по счету 1-У от 10.01.2017 г.» А Вы уже, при разноски банковской выписки, отделяете доходы по разным системам налогообложения.

- Если Вы до 01 июля 2018 г. решили на «вмененке» не использовать новый кассовый аппарат, то Вы можете выдавать БСО (бланки строгой отчетности) до этого времени. Но выписывать их придется не по требованию клиента, а всегда. В этом случае Ваши доходы по ЕНВД будут - БСО, а по УСН - либо операции по расчетному счету, либо кассовые операции, либо то и другое.

Если никаким из вышеперечисленных способов Вам не удается воспользоваться, то можно ввести дополнительный регистр, как например указано в таблице, в который Вы будете ежедневно заносить данные и разделять доходы:

По такому регистру не сложно вести учет и составлять книгу учета доходов и расходов по УСН.

Во многих источниках есть информация о том, что при упрощенной системе налогообложения применяется кассовый метод начисления доход, а при едином налоге на вмененный доход данные бухгалтерского учета. Иными словами, при «упрощенке» доход считают «в деньгах», а при «вмененке» документами.

Но исходя из нескольких писем-пояснений Минфина, а именно письмо 03-11-11/121 от 28.04.2010 г. и письмо 03-11-06/3/271 п. 1 от 23.11.2009 г., явно следует рекомендация кассового метода при совмещении «упрощенки» и «вмененки». То есть считаем всё в зависимости от дохода (полученных денег).

Раздельный учет расходов - как вести?

При совмещении двух спец налоговых режимов, помимо доходов, есть еще и расходы. Они бывают явные, которые можно отнести к определенному виду деятельность. Тут для примера, мы сразу обратимся к нашему магазину, в котором ведется розничная торговля и хлебопекарня. Купили муку - отнесли к хлебопекарне. Купили товар для продажи - отнесли к розничной торговле. Обычно в этом вопросе никакой путаницы нет.

Но бывают такие расходы, которые относятся к обоим видам деятельности. К таким расходам можно отнести аренду, коммуналку, услуги бухгалтера, страховые взносы.

Напомню, как уплаченные страховые взносы могут уменьшить налог к уплате:

- ИП без наёмных работников и применяющий один из режимов (УСН или ЕНВД) уменьшает сумму налога к уплате на сумму уплаченных взносов на 100%;

- ИП без наёмных работников, применяющий оба спец режима, уменьшает сумму налога к уплате на сумму уплаченных взносов на 100% либо на УСН, либо на ЕНВД;

- Организации и ИП с наёмными работниками, применяющие один из спец режимов, могут уменьшить сумму налога к уплате на сумму уплаченных страховых взносов, но не более, чем на 50%;

- Организации и ИП с наёмными работниками, применяющие оба режима - УСН и ЕНВД - могут уменьшить сумму налога к уплате на сумму уплаченных страховых взносов, но не более, чем на 50% ЛИБО на одном из налоговых режимов, ЛИБО пропорционально занятым сотрудникам (но это должно быть прописано в учётной политике).

Также необходимо сделать пометку, что при УСН уплаченные страховые взносы при разных налоговых ставках учитываются по разному:

- при УСН «доходы» 6% (а также и ЕНВД) сумма уплаченных страховых взносов уменьшает саму сумму налога;

- при УСН «доходы минус расходы» 15% сумма уплаченных страховых взносов включается в расходы.

И что же нам делать с расходами, относящимися к обоим видам деятельности? Их мы будем учитывать пропорционально нашим доходам. То есть считаем какой процент из всей выручки составляет доход по «упрощенке», какой по «вмененке». И в таком же процентном соотношении мы высчитываем наши «неделимые» расходы.

Разберем на нашем любимом примере:

У ИП небольшой магазин в 90 квадратов в Московской области, работает 10 человек с заработной платой 20 000 руб., годовой доход 19 млн. руб., расходы в год 14 млн. руб.