Расчет по страховым взносам аренда. Нужно ли удерживать страховые взносы с аренды автомобиля? Договор аренды транспортных средств

Вопрос:

Организация по договору аренды транспортного средства без экипажа арендует у своего работника автомобиль. Управлять им поручено тому же работнику, что он и делает, в течение дня выполняя поездки в интересах организации. Это подтверждается данными путевых листов. Облагаются ли выплаты по такому договору страховыми взносами?

Ответ:

В деятельности хозяйствующих субъектов нередко случается так, что их работники, находящиеся на определенных должностях и периодически совершающие поездки в интересах этих субъектов, используют для поездок собственные автомобили, то есть личное имущество. В соответствии со ст. 188 ТК РФ они вправе претендовать на возмещение расходов, связанных сиспользованием, износом (амортизацией) этого имущества.

Однако государство устанавливает ограничение на размеры такой компенсации. Формально можно компенсировать названные затраты в полном размере и они, являясь компенсационными, не будут облагаться НДФЛ и страховыми взносами. Но вот на расходы по налогу на прибыль, единому налогу на УСНО или ЕСХН такие затраты можно отнести в очень небольшой сумме.

Соответствующие пределы обозначены в Постановлении Правительства РФ от 08.02.2002 № 92:

Размеры этих компенсаций, безусловно, смехотворны и далеко не отражают реальных расходов работника, использующего свой автомобиль в интересах организации. Поэтому хозяйствующие субъекты используют другой способ, позволяющий компенсировать расходы в полной сумме, которая целиком может быть отнесена на расходы в целях налогообложения. Для этого с работником заключается (ТС) без экипажа.

Как обычно оформляется договор аренды транспортного средства?

В соответствии с пп. 10 п. 1 ст. 264 НК РФ арендные платежи за арендуемое имущество относятся к прочим расходам, связанным с производством и реализацией, без ограничения.

Почему хозяйствующие субъекты предпочитают заключать именно договор аренды транспортного средства без экипажа? Данный договор подразумевает предоставление ТС во временное владение и пользование без оказания услуг по управлению им и его технической эксплуатации (ст. 642 ГК РФ). В этом его отличие от договора аренды транспортного средства с экипажем (фрахтования на время), согласно которому арендодатель предоставляет арендатору ТС за плату во временное владение и пользование и оказывает своими силами услуги по управлению им и по его технической эксплуатации (ст. 632 ГК РФ).

То есть если арендодатель – физическое лицо, во втором случае договор подразумевает оказание этим лицом услуг арендодателю, в результате чего возникает объект обложения страховыми взносами.

Договор аренды транспортного средства без экипажа сам по себе не требует от арендодателя оказания каких-либо услуг, поэтому и базы для обложения страховыми взносами нет.

Почему такое оформление стало небезопасным?

Но на практике данный договор все равно может рассматриваться как договор с элементами оказания услуг – как раз в том случае, если согласно этому договору транспортным средством пользуется именно работник-арендодатель. И налогоплательщик-арендатор может быть принужден к уплате страховых взносов с сумм выплат по этому договору. Существенно, что такова позиция ВС РФ. Это видно из его Определения от 30.10.2017 № 308-КГ17-15395.

В нем рассмотрен период до 01.01.2017, когда начислялись в соответствии с Федеральным законом от 24.07.2009 № 212-ФЗ «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования».

Конечно, с указанной даты страховые взносы рассчитываются по правилам гл. 34 НК РФ, но надо признать, что нормы, которыми воспользовались арбитры в данном случае, аналогичны положениям НК РФ. Кроме того, надо иметь в виду, что согласно Федеральному закону от 03.07.2016 № 250-ФЗ органы ПФР сохранили право проводить проверки правильности начисления страховых взносов за периоды до 01.01.2017 и если у плательщика страховых взносов в то время действовал такой договор, риск доначисления взносов значителен.

В указанном определении ВС РФ поддержаны выводы нижестоящих судов, а они сводятся к следующему.

В Постановлении АС СКО от 27.06.2017 № Ф08-3727/2017 по делу № А53-27263/2016 отмечается, что работник (он же руководитель организации) заключил с организацией два договора аренды транспортного средства без экипажа (каждый – на отдельный автомобиль, принадлежащий работнику), именно он и пользовался этими транспортными средствами в служебных целях. Судьи указали на то, что применительно к договору аренды транспортного средства без экипажа арендатор своими силами осуществляет управление арендованным ТС и его эксплуатацию, как коммерческую, так и техническую (ст. 645 ГК РФ).

В отличие от этого, по договору аренды (фрахтования на время) транспортного средства с экипажем арендодатель предоставляет арендатору ТС за плату во временное владение и пользование и оказывает своими силами услуги по управлению им и по его технической эксплуатации (ст. 632 ГК РФ).

В отношении рассмотренных договоров аренды не было выявлено, что их участники установили отдельно стоимость арендной платы за пользование имуществом и плату за объем оказанных услуг.

Работник-арендодатель лично управлял автомобилями, которые предоставил в аренду. Организация в связи с этим ссылалась на то, что у него разъездной характер работы, а должность водителя не предусмотрена штатным расписанием. Но судьи пришли к выводу о фактическом выполнении арендодателем услуг управления транспортным средством. Они поддержали доводы чиновников: совокупный анализ условий о правах и обязанностях сторон спорных договоров, а также представленных при проверке документов (путевых листов, ежемесячных актов оказанных услуг в связи с арендой автомобиля, полиса ОСАГО) свидетельствует о наличии в них признаков соглашений об аренде транспортного средства с экипажем. Во всех представленных путевых листах за рассмотренный период в качестве водителя был указан работник-арендодатель. В полисе ОСАГО отражено, что автотранспортного средства заключен страхователем в отношении автомобиля, используемого для личных целей (а не для целей проката, краткосрочной аренды). Согласно полису единственным допущенным к управлению автотранспортным средством лицом является этот же работник, то есть больше никто не имел права управлять ТС.

Арбитры пришли к выводу, что выплаты по договорам аренды, произведенные в пользу данного работника, являются объектом для начисления страховых взносов на основании ч. 2 ст. 7 Федерального закона № 212-ФЗ (норма, аналогичная п. 2 ст. 420 НК РФ).

То есть в данном случае организация, являясь плательщиком страховых взносов, фактически заключила договор аренды транспортного средства с экипажем с физическим лицом, услуги которого и оплачивались юридическим лицом (собственником транспортного средства и лицом, управляющим им, выступало одно физическое лицо).

Важно, что аналогичную позицию занял ВС РФ. И с большой долей вероятности ее будут учитывать органы контроля (фонды) во время проверок периодов до 01.01.2017, а также налоговики, обращаясь к периодам после этой даты.

Как поступать теперь?

Итак, в подобной ситуации (когда сданным организации в аренду транспортным средством управляет сам же собственник этого имущества) целесообразнее заключать договор аренды транспортного средства с экипажем, что, надо признать, и отразит фактические взаимоотношения арендатора и арендодателя. При этом важно непосредственно в договоре показать по отдельности суммы арендной платы за ТС и услуг по управлению им.

Отметим, что в рассмотренном деле № А53-27263/2016 организация в итоге все-таки признала, что договор, по сути, является договором аренды транспортного средства с экипажем, и предложила облагать страховыми взносами лишь часть предусмотренной каждым из договоров суммы. Но поскольку эта часть в самих договорах не была обозначена, судьи решили, что облагаться страховыми взносами должна вся сумма договора.

Хотя имеется Постановление АС ВВО от 22.01.2016 № Ф01-5656/2015 по делу № А43-8503/2015, в котором при отсутствии указанного разделения в договоре аренды транспортного средства с экипажем было вынесено решение в пользу плательщика взносов. Раз нет выделенной стоимости услуг в общей стоимости договора, то нет и базы для обложения страховыми взносами – так рассудили арбитры. А в Постановлении АС ЗСО от 06.02.2017 № Ф04-7008/2017 по делу № А27-15074/2016 говорится: порядком исчисления страховых взносов не установлено если договором аренды предусмотрена единая цена, страховые взносы исчисляются с полной цены договора. Не предусматривает при заключении подобных договоров разделение арендной платы на составляющие и ГК РФ (Постановление ФАС ПО от 15.01.2013 по делу № А65-16395/2012).

Тем не менее, в свете сказанного в Определении ВС РФ от 30.10.2017 № 308-КГ17-15395 становится рискованным для плательщиков страховых взносов и далее избегать такого разделения. Позиция арбитражных судов может измениться.

Впрочем, высшие судьи ничего не решили по поводу того, каким должен быть размер этих составляющих относительно друг друга, да они и не вправе это делать. Следовательно, арендодатель и арендатор сами решают, какую сумму указать в договоре в качестве платы за услуги по управлению транспортным средством.

Страховые взносы с аренды автомобиля не начисляются и не уплачиваются арендатором только в том случае, если арендуется авто без экипажа. Если же в аренду взят автомобиль с экипажем, то обязательно придется начислять и платить страховые взносы на ОПС и ОМС. Необходимость уплаты взносов на ОСС на случай получения травмы дополнительно обговаривается в договоре.

Договор аренды транспортных средств

Если вы хотите взять автомобиль во временное пользование, то для того, чтобы избежать каких-либо последствий, необходимо правильно выбрать машину и составить договор аренды транспортных средств, прописав в нем все обязательства сторон. Взаимодействие между арендодателем и арендатором по договорам аренды транспортных средств регулируется параграфом 3 гл. 34 ГК РФ. Договор аренды транспортных средств между юридическим и физическим лицом заключается в простой письменной форме.

В договоре аренды транспортных средств, как правило, указывается:

- марка и модель автомобиля, VIN, пробег;

- срок аренды (начало и конец);

- права и обязанности сторон;

- размер, сроки и порядок внесения арендной платы;

- порядок передачи автомобиля (место передачи и место возврата), порядок и сроки оплаты;

- наличие или отсутствие залога;

- ответственность сторон;

- основания и порядок расторжения договора;

- адреса, реквизиты сторон.

К договору аренды транспортных средств должен прилагаться акт приема-передачи автомобиля. Кроме договора аренды транспортного средства арендатору нужно передать документы на автомобиль: ПТС, свидетельство о регистрации транспортного средства, полис ОСАГО, при наличии — полис КАСКО.

Договоры аренды транспортных средств бывают 2 видов: с экипажем и без экипажа.

Аренда автомобиля без экипажа у физического лица

Условия передачи авто без услуг экипажа оговорены в ст. 642-649 Гражданского кодекса. В соответствии с условиями договора аренды автомобиля без экипажа у физического лица арендодатель получает от арендатора вознаграждение, с которого юрлицо, арендующее авто, должно удержать НДФЛ.

При этом обязанности удерживать страховые сборы с физлица у арендатора не появляется ввиду того, что предметом договора аренды транспортных средств является передача в пользование имущества физлица, а не оказание им услуг или выполнение работы.

Такой вид услуг, как передача в аренду автомобиля (так же как и любого другого имущества, кроме имущественного права на авторские произведения и т. п.), не является объектом для удержания страховых взносов (п. 4 ст. 420 НК РФ).

Аналогичное мнение о том, что с арендной платы за автомобиль с физлица-арендодателя не удерживаются страховые взносы, высказано в письме Министерства здравоохранения от 12.03.2010 № 550-19.

Аренда авто с водителем

Если автомобиль арендуется вместе с экипажем, т.е. если владелец авто намерен оказывать свои услуги в качестве водителя и слесаря, следящего за исправным состоянием транспортного средства, тогда ситуация с удержанием страховых взносов иная. Условия передачи авто в аренду с сопутствующими услугами такого рода регламентируются ст. 632-641 Гражданского кодекса.

В связи с тем, что владелец автомобиля вместе с передачей имущества в аренду предлагает еще и свои услуги по гражданско-правовому договору, то с этих услуг обязательно следует удержать взносы. Речь идет о той части уплачиваемой физлицу суммы по договору аренды машины с экипажем, которая идет в счет оплаты за его труд.

Целесообразнее будет в договоре аренды транспортных средств услуги по аренде непосредственно автомобиля и «трудовую повинность» его владельца разделить путем выделения этих двух сумм. Такое разделение услуг по аренде авто с экипажем на 2 части не регламентировано гражданским законодательством, но так желательно поступить, чтобы избежать возникновения споров с проверяющими.

Поскольку в таком договоре аренды есть доходы за труд физлица, то проверяющие будут считать сумму взносов со всей суммы договора, если только сумма оплаты за труд водителя авто, который также является его арендодателем, не окажется выделенной отдельно.

Если не разделить в договоре эти 2 суммы, а начисления сделать от суммы меньшего объема, чем арендная плата, предусмотренная договором, то при проверке с высокой долей вероятности будет произведено доначисление страховых взносов.

Для разрешения конфликта с проверяющими придется обращаться в суд. При этом следует учитывать, что подавляющее большинство судебных инстанций соглашается с налогоплательщиками, что доначисление взносов незаконно, а требование проверяющих о разделении этих 2 сумм в договоре необоснованно, поскольку такого требования нет в ГК РФ. Примером тому могут служить следующие постановления судов: 3 арбитражного апелляционного суда от 26.04.2013 № 03АП-121/12, ФАС Поволжского округа от 15.01.2013 № Ф06-10012/12.

Что касается того, какие страховые платежи начисляются при заключении такого договора, то здесь все довольно просто. Так, с дохода арендодателя, который также оказывает услуги по управлению транспортным средством и следит за его техническим состоянием, будут в обязательном порядке начислены взносы на ОПС и ОМС.

А вот взносы на соцстрахование на случай наступления несчастных случаев будут удерживаться только тогда, когда в договоре аренды транспортных средств будет прописано условие об их удержании (п. 1 ст. 20.1 закона «Об обязательном соцстраховании от несчастных случаев на производстве и профзаболеваний» от 24.07.1998 № 125-ФЗ).

Бухгалтерские проводки по аренде автомобиля

Арендатору-юрлицу потребуется отобразить операцию по аренде автомобиля с экипажем в бухгалтерском учете. Для этого пригодятся такие проводки:

- Дт 26 Кт 76 — затраты по аренде авто;

- Дт 26 Кт 69 (субсчет расчетов по ОПС) — начисление взносов на ОПС от суммы оплаты за услуги по управлению и техобслуживанию авто;

- Дт 26 Кт 69 (субсчет расчетов по ОМС) — начисление взносов по ОМС от суммы оплаты за услуги по управлению и техобслуживанию авто;

- Дт 76 Кт 68 (субсчет расчетов по НДФЛ) — удержан НДФЛ с общей суммы платы за аренду авто с экипажем;

- Дт 76 Кт 51 — произведено перечисление арендодателю платы по договору аренды за вычетом НДФЛ;

- Дт 69 (субсчет расчетов по ОПС) Кт 51 — произведено перечисление взносов на ОПС;

- Дт 69 (субсчет расчетов по ОМС) Кт 51 — произведено перечисление взносов на ОМС;

- Дт 68 (субсчет расчетов по НДФЛ) Кт51 — оплачен налог с доходов физлиц.

Как избежать уплаты страховых взносов?

Существует несколько способов избежать уплаты страховых взносов. Самым распространенным является оформление трудовых отношений с сотрудником, имеющим автомобиль, на который впоследствии оформляется договор аренды. То есть работодатели заранее, размещая объявления о найме на работу, указывают такое условие, как наличие авто. Это условие предполагает, что деятельность нового сотрудника будет связана с разъездами, для чего ему понадобится автомобиль.

Также авто может быть арендовано и уже у работающего по трудовому контракту сотрудника в случае возникновения такой необходимости. Таким образом, заключается лишь договор аренды автомобиля без экипажа, а значит, что по такому договору не будет удержаний страховых взносов. Что же касается удержания страховых взносов с зарплаты сотрудника, который выступает арендодателем и управляет этим же авто, то они и так должны удерживаться.

Предостережение, содержащееся в п. 2 ст. 635 ГК РФ, относительно того, что члены экипажа должны быть трудоустроены у арендодателя, касается тех случаев, когда для управления и техобслуживания арендованного автомобиля арендодатель нанимает сторонних лиц. Если же он сам выполняет эти функции, то это предостережение к нему не относится, ведь он не может сам с собой оформить трудовые отношения.

Другим способом ухода от уплаты страховых взносов является не заключение договора аренды, а компенсация затрат работника. Так, если работнику для выполнения своих трудовых обязанностей потребовалось воспользоваться автомобилем (не важно, своим или нет), то работодатель компенсирует ему эти затраты.

При этом важным условием является документальное обоснование понесенных затрат, ведь сумма компенсации не облагается НДФЛ, и с нее не удерживаются взносы (письма Минфина от 31.12.2010 № 03-04-06/6-327, Минтруда от 25.07.2014 № 17-3/В-347), поэтому фискальные органы при проведении проверок особое внимание обращают именно на такие случаи.

Страховка на транспортное средство

Обязанность по страхованию автоответственности перед третьими лицами за вред, который может быть причинен в связи с эксплуатацией автомобиля (ОСАГО), лежит на арендодателе. Это условие прописано в ст. 637 ГК РФ с поправкой на то, что иной порядок может быть указан в договоре аренды.

Это означает, что по умолчанию затраты на страхование автомобиля, передаваемого в аренду, несет владелец авто, выступающий арендодателем в этой сделке. В свою очередь, если страховка будет оплачена арендатором по условиям договора, то это позволит ему снизить налогооблагаемую прибыль в соответствии со ст. 263 НК РФ.

О том, в каком объеме затраты на страхование авто будут приняты в расходы, читайте в статье «Нормативы, предусмотренные НК РФ» .

Итоги

Договоры аренды транспортных средств делятся на 2 типа: авто предоставляется с экипажем и без него. Правовая природа этих 2 типов договора аренды транспортных средств различна, поскольку при передаче автомобиля в аренду с экипажем возникают 2 вида правоотношений: передача транспортного средства (имущества) во временное платное пользование и установление трудовых отношений с владельцем автомобиля в части оказания услуг по управлению авто и проведению его технического обслуживания.

Ввиду наличия правоотношений, связанных с выполнением трудовых обязанностей, арендатору следует уплатить страховые взносы. При этом страховые взносы на ОПС и ОМС должны удерживаться в обязательном порядке, но с той суммы, которая идет на оплату труда водителя (экипажа) транспортного средства. Оплата страховых взносов на ОСС по травматизму производится только в том случае, если об этом прямо упомянуто в договоре аренды.

Начисление страховых взносов по договору аренды транспортного средства без экипажа не производится, потому что отсутствует объект обложения взносами по обязательному страхованию.

Что касается уплаты страховых платежей в страховую компанию (ОСАГО — обязательно, КАСКО — по желанию), то по умолчанию эти платежи осуществляет арендодатель. Однако в договоре можно предусмотреть уплату таких платежей арендатором, если это не будет противоречить законодательству.

Об особенностях и сроках сдачи формы РСВ-1 за 2016 год мы рассказывали в нашей консультации. О новой форме РСВ-1 в 2017 году расскажем в этом материале.

В новом году новая форма

Напомним, что Расчет за 2016 год и иные периоды, которые окончились до 01.01.2017 будут представляться по-старому не в налоговую, а в территориальный орган ПФР, и по тем формам, которые действовали в уточняемом периоде.

Как заполнить Расчет?

Форма Расчета и порядок его заполнения приведены в приложениях к приказу ФНС России от 10.10.2016 № ММВ-7-11/551@ .

Все плательщики страховых взносов, производящие выплаты физлицам, заполняют следующие обязательные листы, разделы и подразделы Расчета:

- Титульный лист;

- Раздел 1 «Сводные данные об обязательствах плательщика страховых взносов»;

- Подраздел 1.1 «Расчет сумм взносов на обязательное пенсионное страхование» приложения № 1 к Разделу 1;

- Подраздел 1.2 «Расчет сумм взносов на обязательное медицинское страхование» приложения № 1 к Разделу 1;

- Приложение № 2 «Расчет сумм страховых взносов на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством» к Разделу 1;

- Раздел 3 «Персонифицированные сведения о застрахованных лицах».

Остальные разделы и подразделы включаются в Расчет при наличии соответствующих сведений. Так, например, если в отчетном (расчетном) периоде страхователь выплачивал больничные за счет соцстраха, то в состав Расчета ему нужно также включить Приложение № 3 «Расходы по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством и расходы, осуществляемые в соответствии с законодательством Российской Федерации к разделу 1».

РСВ-1 с 2017 года ежемесячно?

Новая форма Расчета, по привычке все еще именуемая РСВ-1, впервые будет представляться за 1-ый квартал 2017 года и далее ежеквартально нарастающим итогом: за полугодие, 9 месяцев и год (ст. 423 , п. 7 ст. 431 НК РФ в ред., действ. с 01.01.2017).

Это значит, что периодичность представления сведений о страховых взносах с 01.01.2017 не изменилась и о ежемесячном представлении отчетности по взносам речь пока не идет.

Срок сдачи РСВ-1 в 2017 году

Новый Расчет по страховым взносам страхователи должны сдавать и в новые сроки: не позднее 30-го числа месяца, следующего за расчетным (отчетным) периодом (п. 7 ст. 431 НК РФ в редакции, действ. с 01.01.2017). Сдается Расчет в налоговую инспекцию по месту нахождения организации и по месту нахождения ее обособленных подразделений, которые начисляют выплаты физлицам. ИП, производящие выплаты физлицам, сдают Расчет по месту своего жительства.

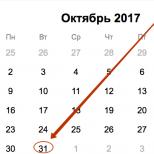

При этом действуют общие правила переноса сроков: если последний день сдачи Расчета приходится на выходной или нерабочий праздничный день, сдать Расчет можно будет в ближайший следующий за ним рабочий день (п. 7 ст. 6.1 НК РФ).

Так, первый отчет по новой форме за 1-ый квартал 2017 года нужно будет сдать не позднее 02.05.2017, поскольку 30.04.2017 приходится на воскресенье, а следующее за ним 01.05.2017 совпал с Праздником Весны и Труда (

31 июля крайний срок, чтобы сдать новый расчет по страховым взносам в налоговую за полугодие. Отчетная кампания за 1 квартал 2017 показала, что бухгалтеры допускают ошибки с данным отчетом. О самых распространенных недочетах читайте в статье.

Начнем с универсального совета. Большинство бухгалтеров формируют отчетность не вручную, а в учетной программе. Обычно в программе уже заложены контрольные соотношения - поэтому расчет формируются автоматически и все нужные цифры совпадают.

Тем не менее чтобы подстраховаться, поставьте себе программу «Налогоплательщик ЮЛ» и проверьте еще разок через нее новый РСВ. Алгоритм действий простой - скачиваете бесплатную программу «Налогоплательщик ЮЛ» и обновляете ее до последней версии. Затем в нее вводите данные нужной организации. Далее из учетной программы выгружаете xml-файл расчета и закачиваете его в «Налогоплательщик ЮЛ».

Если все хорошо и программа не выдает ошибок, то расчет можно отправлять - инспекция его примет. Если программа ругается на ошибки, смотрите, в чем дело. Решить многие проблемы с расчетом поможет эта статья.

Ошибка № 1: не совпадают суммы в целом по компании с суммами по каждому физлицу

Данные раздела 1 по части начислений и пенсионных взносов должны совпадать с информацией из раздела 3, где показывают сведения о начислениях и взносах по каждому застрахованному лицу. Такое контрольное соотношение прямо заложено в пункте 7 статьи 431 НК РФ. Вероятность сдать такой расчет близка к нулевой. Дело в том, что модуль форматно-логического контроля заложен уже на этапе спецоператора. Так что увидев такую нестыковку, спецоператор выдаст предупреждение. Конечно, можно проигнорировать «красный флаг» и отправить расчет принудительно. Но будьте готовы, что следом отказ придет уже из инспекции. Значит, исправлять и заново сдавать РСВ все равно придется.Корень проблемы может быть в копеечных округлениях - то есть по каждому физлицу идут суммы с копейками в учетной программе, а потом на этапе суммирования вылезает другая сумма. Выявить ошибку можно попробовать самостоятельно. Но есть речь идет о фирме минимум с сотней сотрудников, то такие поиски точно будут утомительными. Самый простой вариант - проверить расчет через «Налогоплательщик ЮЛ».

Ошибка № 2: не бьются СНИЛСы

Проблема с кривыми СНИЛС уже стала притчей во языцех, простите за штамп. А все потому, что при передаче данных из ПФР и ФНС возникли проблемы. В итоге данные компаний и налоговой в части соответствия Ф.И.О. и СНИЛС конкретного человека могут не совпадать. Такой расчет опять же не пройдет и его придется исправлять. Если, конечно, не хотите попасть на штраф минимум 1000 рублей и возможную блокировку счета за опоздание со сдачей расчета.Путей решения несколько. Для начала возьмите в отделе кадров личные дела сотрудников и ГДП-шников, на выплаты которым весной-летом 2017 года начисляли взносы. Сверьте данные из копий СНИЛСов с той информацией, что в учетной программе. Если нашли ошибку, выгрузите из программы заново сформированный расчет и отправьте его в инспекцию.

Хуже, если у вас данные вроде как совпадают, а расчет все равно не проходит. Тогда дело в ошибке сведений в инспекции. Сверьте Ф.И.О. и СНИЛС через личный кабинет налогоплательщика или страхователя в ПФР. Сверка показала ошибки? Тогда готовьтесь к личному визиту в инспекцию и свое отделение Пенсионного фонда. Да, можно предварительно отправить через неформализованный документооборот сигнал о проблеме. Но вероятность, что на данное сообщение отреагируют - примерно 10 процентов. В общей куче таких писем никто в ИФНС информацию не вылавливает. Только если предварительно договориться о такого рода послании. Но вот незадача - это надо иметь надежный контакт со своим инспектором, а для этого надо предварительно позвонить. Кстати, дозвониться в линейную ИФНС сродни подвигу, как показывает личный опыт автора. Зато сходить ножками и все узнать на месте точно будет быстро и эффективно. Есть еще вариант отправить письмо о проблемах со СНИЛСами по почте ценным либо заказным письмом. Но это долгий и тернистый путь с непонятными перспективами. Хотя бы потому, что не каждое отделение Почты России обслуживает юридических лиц. А еще письмо будет идти несколько дней…

Так что самое надежное сначала провести ревизию СНИЛСов внутри компании, а потом свериться через личный кабинет или спецоператора (если у него есть такая возможность). Так вы точно будете знать, где именно ошибка - значит, и устранить ее будет быстрее.

Ошибка № 3: нет СНИЛС или ИНН

Если в расчете нет СНИЛС застрахованного лица, такой расчет инспекция не примет. Решение простое - надо получать СНИЛС. Самый простой путь: отправить самого работника в свое отделение ПФР по месту жительства. Тогда заветный номер он узнает в тот же день, когда придет в фонд. Конечно, работодатель может и самостоятельно обратиться в ПФР. Но тогда ждать результата надо уже 5 рабочих дней минимум (именно такой срок есть у фонда по закону).Ну и еще один способ - самый навороченный. Подать анкету на получение страхового номера через МФЦ. Тут уже весь процесс займет целых 10 рабочих дней. Пожалуй, выбор очевиден.

Что касается ИНН каждого застрахованного лица, то такой элемент необязательный. Иными словами, без номера налогоплательщика-физика расчет пройдет. Но проще отправить работника получить ИНН в инспекции. Тем более что данная процедура происходит в режиме онлайн при личном визите с паспортом и никаких денег платить не надо. Тогда форматно-логический контроль не будет выдавать предупреждений. Да и запросов пояснений из ИФНС на тему «недостачи ИНН работника Иванова» не будет.

Ошибка № 4: не показали необлагаемые выплаты

Выкидывать из расчета необлагаемые выплаты чревато штрафом по статье 120 НК РФ за грубые нарушения правил учета доходов и расходов.Самый простой и надежный способ - сделать все правильно с самого начала. Это банально проще, чем потом ходить по инстанциям с жалобами и доказывать корректность своего особого мнения.

Ошибка № 5: показали в приложениях 3 и 4 оплату больничного за первые три дня

В расчете нужно показывать выплаты на цели социального обеспечения, в том числе оплату больничных листов. Если болеет сам сотрудник, то первые три дня болезни оплачивает работодатель за свой счет. Так что эти выплаты показывать в расчете не нужно. В противном случае вы неправомерно занизите текущие платежи по страховым взносам (речь идет о регионах с традиционным зачетным механизмом взаимодействия с ФСС России). В итоге придется доплатить взносы на социальное страхование на случае временной нетрудоспособности и в связи с материнством.Самое смешное, что расчет с такой ошибкой пройдет и никаких проблем с налоговой формально не будет. Инспекторы просто передадут данные в ФСС и уже фонд проведет камеральную проверку, в ходе которой выявит ошибку. Казалось бы, ничего страшного. В общем и целом да, не критично - вроде как можно и не реагировать на ФСС. Только не удивляйтесь, когда из инспекции придет требование уплатить недоимку по соцвзносам. А потом еще и пени отдельной платежкой придется перечислять.

Ошибка № 6: регионы с пилотным проектом не показывают расходы на цели соцстрахования

Суть пилотного проекта в том, что организация не начисляет пособия, а только передает данные в ФСС России. Далее сам фонд назначает и выплачивает деньги напрямую людям. Многие по привычке считают, что если в регионе пилотный проект, заполнять приложения 3 и 4 вообще не нужно. Да, такое правило было заложено в особенностях заполнения старой формы 4-ФСС (да и в новой 4-ФСС про взносы на травматизм это тоже есть).С новым РСВ надо действовать так. Участники пилотного проекта ФСС России ставят код «1» в поле 001. При этом обязательно заполняют строки 070 и 080 в приложении 2 - обычно это «0».

В приложениях 3 и 4 ничего отражать не нужно. Дело в том, что в этих приложениях показывают суммы пособий, которые выплатили сотруднику, и суммы расходов, которые им потом возместил соцстрах. Участники пилотного проекта пособия сотрудникам не выплачивают. Это делает напрямую ФСС. Поэтому отражать пособия в расчете по страховым взносам не нужно.

Однако бывает, что по строкам 070 и 080 приложения 2 могут быть не нули, а другие значения. Например, если менялось местонахождение или местожительство плательщика страховых взносов из региона, который не участвует в пилотном проекте, на регион пилотного проекта. Тогда заполняют строки 070 и 080 приложения 2 вместе с приложениями 3 и 4.

Ошибка № 7: показали только выплаченную зарплату, а не начисленную

Страховые взносы считают с начисленных выплат. Причем делают это ежемесячно. Зарплату тоже начисляют каждый месяц. Факт выплаты зарплаты для целей нового РСВ не важен.Например, аванс за июнь выдали в июне, а окончательный расчет по зарплате выдадут уже в июле. В расчете по взносам надо отразить полную сумму взносов с июньской зарплаты. Сумма взносов с мартовской зарплаты попадет в данные по строкам 030, 033, 050 и 053 Раздела 1.

Иной алгоритм приведет к тому, что налоговики будут видеть занижение базы по взносам. Так что придется подавать уточненку, платить недоимку, пени и штраф. На всякий случай проверьте, правильно ли формирует данные показатели ваша учетная программа - сделайте это в первых числах июля. Перечислить взносы за июнь надо до 17 июля включительно. Так что если выявите неточность раньше, то и взносы перечислите в правильной сумме. Так что никаких пеней и штрафов. Да и расчет поправить успеете.

Ошибка № 8: не отразили июльские отпускные, которые выплатили в июне

Отпускные начисляют до того, как сотрудник идет в отпуск. Выплачивают отпускные минимум за три календарных дня до отпуска. К моменту выплаты отпускные уже начислены. Самый проблемный сценарий - сотрудник идет в отпуск в начале месяца, чуть ли не с первого числа. Так что начисление происходит в предыдущем месяце.Поясним на примере. Сотрудник уходит в отпуск с 3 июля. Бухгалтер начислил и выплатил ему отпускные в конце июня. Такие отпускные надо отразить в расчете по страховым взносам за полугодие. Отпускные входят в облагаемую базу по страховым взносам в июне. Поэтому покажите взносы с них в общих суммах раздела 1. Суммы страховых взносов с отпускных попадут в данные по строкам 030, 033, 050 и 053 Раздела 1.

Ошибка № 9: в Разделе 3 расчета нет данных о гендире-учредителе

Сведения на директора-единственного учредителя показывать нужно, даже если он не получает зарплату. Директор-единственный учредитель является застрахованным лицом. Поэтому независимо от того, начисляли ли ему зарплату, по директору заполните раздел 3 и включите его в численность застрахованных сотрудников. Данные выводы следуют из пункта 1 статьи 7 Закона от 15 декабря 2001 № 167-ФЗ, пункта 1 части 1 статьи 2 Закона от 29 декабря 2006 № 255-ФЗ, пункта 1 статьи 10 Закона от 29 ноября 2010 № 326-ФЗ, пунктов 22.1-22.36 Порядка, утвержденного приказом ФНС России от 10 октября 2016 № ММВ-7-11/551.Кстати, из этой же серии вопрос «а нужно ли сдавать нулевой расчет». Мол, мы деятельность вообще не ведем, есть только гендир-учредитель, которому ничего не начисляем. Если не хватает адреналина, можно провести эксперимент и не сдать нулевой расчет - тогда налоговики автоматом посчитают, что компания не подает признаков жизни и включат ее в список на удаление из ЕГРЮЛ по упрощенной процедуре, а самому гендиру пошлют черную метку, чтобы больше не плодил фирмы-призраки.

Состав нулевого расчета такой: титульный лист, раздел 1, подразделы 1.1 и 1.2 приложения 1 к разделу 1, приложение 2 к разделу 1 и раздел 3 (письмо ФНС России от 12 апреля 2017 № БС-4-11/6940).

Ошибка № 10: не показали в Разделе 3 декретниц

Сотрудниц, которые в течение квартала были в отпуске по беременности и родам или отпуске по уходу за ребенком, отразите в разделе 3. Заполните по ним подразделы 3.1 и 3.2. При этом в подразделе 3.2 заполните строки 190, 200 и 210. В строке 210 отразите суммы пособий. По строкам 220-240 поставьте нули. В подразделе 1.1 приложения 1 к разделу 1 данные выплаты включите в строку 030 и в строку 040.В заключение пару слов про сотрудников, которые в течение квартала были в отпуске без сохранения зарплаты. Персональные данные таких работников отразите в подразделе 3.1 раздела 3. Если никаких других выплат им не производили, в подразделе 3.2 заполните строки 190 и 200. В строках 210-240 поставите нули.

Страховые взносы с аренды автомобиля не начисляются и не уплачиваются арендатором только в том случае, если арендуется авто без экипажа. Если же в аренду взят автомобиль с экипажем, то обязательно придется начислять и платить страховые взносы на ОПС и ОМС. Необходимость уплаты взносов на ОСС на случай получения травмы дополнительно обговаривается в договоре.

Договор аренды транспортных средств

Если вы хотите взять автомобиль во временное пользование, то для того, чтобы избежать каких-либо последствий, необходимо правильно выбрать машину и составить договор аренды транспортных средств, прописав в нем все обязательства сторон. Взаимодействие между арендодателем и арендатором по договорам аренды транспортных средств регулируется параграфом 3 гл. 34 ГК РФ. Договор аренды транспортных средств между юридическим и физическим лицом заключается в простой письменной форме.

В договоре аренды транспортных средств, как правило, указывается:

- марка и модель автомобиля, VIN, пробег;

- срок аренды (начало и конец);

- права и обязанности сторон;

- размер, сроки и порядок внесения арендной платы;

- порядок передачи автомобиля (место передачи и место возврата), порядок и сроки оплаты;

- наличие или отсутствие залога;

- ответственность сторон;

- основания и порядок расторжения договора;

- адреса, реквизиты сторон.

К договору аренды транспортных средств должен прилагаться акт приема-передачи автомобиля. Кроме договора аренды транспортного средства арендатору нужно передать документы на автомобиль: ПТС, свидетельство о регистрации транспортного средства, полис ОСАГО, при наличии — полис КАСКО.

Договоры аренды транспортных средств бывают 2 видов: с экипажем и без экипажа.

Аренда автомобиля без экипажа у физического лица

Условия передачи авто без услуг экипажа оговорены в ст. 642-649 Гражданского кодекса. В соответствии с условиями договора аренды автомобиля без экипажа у физического лица арендодатель получает от арендатора вознаграждение, с которого юрлицо, арендующее авто, должно удержать НДФЛ.

При этом обязанности удерживать страховые сборы с физлица у арендатора не появляется ввиду того, что предметом договора аренды транспортных средств является передача в пользование имущества физлица, а не оказание им услуг или выполнение работы.

Такой вид услуг, как передача в аренду автомобиля (так же как и любого другого имущества, кроме имущественного права на авторские произведения и т. п.), не является объектом для удержания страховых взносов (п. 4 ст. 420 НК РФ).

Аналогичное мнение о том, что с арендной платы за автомобиль с физлица-арендодателя не удерживаются страховые взносы, высказано в письме Министерства здравоохранения от 12.03.2010 № 550-19.

Аренда авто с водителем

Если автомобиль арендуется вместе с экипажем, т.е. если владелец авто намерен оказывать свои услуги в качестве водителя и слесаря, следящего за исправным состоянием транспортного средства, тогда ситуация с удержанием страховых взносов иная. Условия передачи авто в аренду с сопутствующими услугами такого рода регламентируются ст. 632-641 Гражданского кодекса.

В связи с тем, что владелец автомобиля вместе с передачей имущества в аренду предлагает еще и свои услуги по гражданско-правовому договору, то с этих услуг обязательно следует удержать взносы. Речь идет о той части уплачиваемой физлицу суммы по договору аренды машины с экипажем, которая идет в счет оплаты за его труд.

Целесообразнее будет в договоре аренды транспортных средств услуги по аренде непосредственно автомобиля и «трудовую повинность» его владельца разделить путем выделения этих двух сумм. Такое разделение услуг по аренде авто с экипажем на 2 части не регламентировано гражданским законодательством, но так желательно поступить, чтобы избежать возникновения споров с проверяющими.

Поскольку в таком договоре аренды есть доходы за труд физлица, то проверяющие будут считать сумму взносов со всей суммы договора, если только сумма оплаты за труд водителя авто, который также является его арендодателем, не окажется выделенной отдельно.

Если не разделить в договоре эти 2 суммы, а начисления сделать от суммы меньшего объема, чем арендная плата, предусмотренная договором, то при проверке с высокой долей вероятности будет произведено доначисление страховых взносов.

Для разрешения конфликта с проверяющими придется обращаться в суд. При этом следует учитывать, что подавляющее большинство судебных инстанций соглашается с налогоплательщиками, что доначисление взносов незаконно, а требование проверяющих о разделении этих 2 сумм в договоре необоснованно, поскольку такого требования нет в ГК РФ. Примером тому могут служить следующие постановления судов: 3 арбитражного апелляционного суда от 26.04.2013 № 03АП-121/12, ФАС Поволжского округа от 15.01.2013 № Ф06-10012/12.

Что касается того, какие страховые платежи начисляются при заключении такого договора, то здесь все довольно просто. Так, с дохода арендодателя, который также оказывает услуги по управлению транспортным средством и следит за его техническим состоянием, будут в обязательном порядке начислены взносы на ОПС и ОМС.

А вот взносы на соцстрахование на случай наступления несчастных случаев будут удерживаться только тогда, когда в договоре аренды транспортных средств будет прописано условие об их удержании (п. 1 ст. 20.1 закона «Об обязательном соцстраховании от несчастных случаев на производстве и профзаболеваний» от 24.07.1998 № 125-ФЗ).

Бухгалтерские проводки по аренде автомобиля

Арендатору-юрлицу потребуется отобразить операцию по аренде автомобиля с экипажем в бухгалтерском учете. Для этого пригодятся такие проводки:

- Дт 26 Кт 76 — затраты по аренде авто;

- Дт 26 Кт 69 (субсчет расчетов по ОПС) — начисление взносов на ОПС от суммы оплаты за услуги по управлению и техобслуживанию авто;

- Дт 26 Кт 69 (субсчет расчетов по ОМС) — начисление взносов по ОМС от суммы оплаты за услуги по управлению и техобслуживанию авто;

- Дт 76 Кт 68 (субсчет расчетов по НДФЛ) — удержан НДФЛ с общей суммы платы за аренду авто с экипажем;

- Дт 76 Кт 51 — произведено перечисление арендодателю платы по договору аренды за вычетом НДФЛ;

- Дт 69 (субсчет расчетов по ОПС) Кт 51 — произведено перечисление взносов на ОПС;

- Дт 69 (субсчет расчетов по ОМС) Кт 51 — произведено перечисление взносов на ОМС;

- Дт 68 (субсчет расчетов по НДФЛ) Кт51 — оплачен налог с доходов физлиц.

Как избежать уплаты страховых взносов?

Существует несколько способов избежать уплаты страховых взносов. Самым распространенным является оформление трудовых отношений с сотрудником, имеющим автомобиль, на который впоследствии оформляется договор аренды. То есть работодатели заранее, размещая объявления о найме на работу, указывают такое условие, как наличие авто. Это условие предполагает, что деятельность нового сотрудника будет связана с разъездами, для чего ему понадобится автомобиль.

Также авто может быть арендовано и уже у работающего по трудовому контракту сотрудника в случае возникновения такой необходимости. Таким образом, заключается лишь договор аренды автомобиля без экипажа, а значит, что по такому договору не будет удержаний страховых взносов. Что же касается удержания страховых взносов с зарплаты сотрудника, который выступает арендодателем и управляет этим же авто, то они и так должны удерживаться.

Предостережение, содержащееся в п. 2 ст. 635 ГК РФ, относительно того, что члены экипажа должны быть трудоустроены у арендодателя, касается тех случаев, когда для управления и техобслуживания арендованного автомобиля арендодатель нанимает сторонних лиц. Если же он сам выполняет эти функции, то это предостережение к нему не относится, ведь он не может сам с собой оформить трудовые отношения.

Другим способом ухода от уплаты страховых взносов является не заключение договора аренды, а компенсация затрат работника. Так, если работнику для выполнения своих трудовых обязанностей потребовалось воспользоваться автомобилем (не важно, своим или нет), то работодатель компенсирует ему эти затраты.

При этом важным условием является документальное обоснование понесенных затрат, ведь сумма компенсации не облагается НДФЛ, и с нее не удерживаются взносы (письма Минфина от 31.12.2010 № 03-04-06/6-327, Минтруда от 25.07.2014 № 17-3/В-347), поэтому фискальные органы при проведении проверок особое внимание обращают именно на такие случаи.

Страховка на транспортное средство

Обязанность по страхованию автоответственности перед третьими лицами за вред, который может быть причинен в связи с эксплуатацией автомобиля (ОСАГО), лежит на арендодателе. Это условие прописано в ст. 637 ГК РФ с поправкой на то, что иной порядок может быть указан в договоре аренды.

Это означает, что по умолчанию затраты на страхование автомобиля, передаваемого в аренду, несет владелец авто, выступающий арендодателем в этой сделке. В свою очередь, если страховка будет оплачена арендатором по условиям договора, то это позволит ему снизить налогооблагаемую прибыль в соответствии со ст. 263 НК РФ.

О том, в каком объеме затраты на страхование авто будут приняты в расходы, читайте в статье «Нормативы, предусмотренные НК РФ» .

Итоги

Договоры аренды транспортных средств делятся на 2 типа: авто предоставляется с экипажем и без него. Правовая природа этих 2 типов договора аренды транспортных средств различна, поскольку при передаче автомобиля в аренду с экипажем возникают 2 вида правоотношений: передача транспортного средства (имущества) во временное платное пользование и установление трудовых отношений с владельцем автомобиля в части оказания услуг по управлению авто и проведению его технического обслуживания.

Ввиду наличия правоотношений, связанных с выполнением трудовых обязанностей, арендатору следует уплатить страховые взносы. При этом страховые взносы на ОПС и ОМС должны удерживаться в обязательном порядке, но с той суммы, которая идет на оплату труда водителя (экипажа) транспортного средства. Оплата страховых взносов на ОСС по травматизму производится только в том случае, если об этом прямо упомянуто в договоре аренды.

Начисление страховых взносов по договору аренды транспортного средства без экипажа не производится, потому что отсутствует объект обложения взносами по обязательному страхованию.

Что касается уплаты страховых платежей в страховую компанию (ОСАГО — обязательно, КАСКО — по желанию), то по умолчанию эти платежи осуществляет арендодатель. Однако в договоре можно предусмотреть уплату таких платежей арендатором, если это не будет противоречить законодательству.