Динамика количественных показателей банковской сферы. Основные показатели сферы банковской деятельности. Практическое применение системы показателей

Важно рассматривать банковскую деятельность в увязке с общеэкономическими показателями. Банк, работая в сфере обмена и не отгорожен от народного хозяйства. Поэтому его роль невозможно представить изолированно от влияния на экономику в целом, от того, как банки, предоставляя свой продукт помогают развитию хозяйства. Было бы, например, проблематичным рассматривать роль банка только с точки зрения массы платежных средств, предоставляемых на макро- и микроуровнях. Размер выпущенных в обращение денег свидетельствует лишь о выполняемой банком операции, без которой не состоялся бы обмен, замедлился ход производства и обращения продукта. Выпуск платежных средств - важная характеристика банковской деятельности. Эмитирование платежных средств имеет по две стороны: их масса оказывает огромное влияние на стабильность денежной единицы и на эффективность производства и обращения продукта. Эти две стороны зачастую представляются на практике как антиподы, в то время как обе они указывают на единое назначение банка. Выпуск банком денег в обращение влияет на производство и обращение в целом, к примеру, излишний выпуск платежных средств дестабилизирует денежную массу, вызывает инфляцию, приводит к обесценению капиталов и накопления, отрицательно воздействует как на денежный оборот, так и на кругооборот средств.

Искусственное сдерживание потока денежных средств, необходимых для обмена, может вызвать затруднения в платежах. Так, в России в начале 90-х годов 20 века печатание денег, их выпуск в обращение отставали от потребностей налично-денежного оборота, что вызывало задержку выплаты заработной платы работникам предприятий, пенсий и пособий. Одной из причин неплатежей между предприятиями в условиях сильной инфляции и обесценения их капиталов (наряду с другими причинами) было отставание эмиссии от потребностей платежного оборота, что на практике приводило к приостановке производства, свёртыванию производства определенных промышленных продуктов.

Стабильность денежной единицы, соответствие ее массы потребностям народного хозяйства является важнейшим показателем сбалансированной политики банков и того, насколько деятельность банков отвечает их назначению в экономике. Банки, хотя и работают в сфере обмена, но не ради обмена как такового, который неотделим от производства, распределения и потребления общественного продукта. Поэтому роль банка на макроэкономическом уровне не может быть раскрыта в полной мере без учета его воздействия на экономику в целом. Банк, будучи институтом обмена, работает не только на него, но и на конечные цели потребителей банковских услуг. В связи с этим, характеризуя роль банка в экономике, не следует ограничиваться показателями только денежной массы, важно наряду с ней рассматривать объемы банковской деятельности во взаимосвязи с достигнутыми показателями роста и обращения общественного продукта.

Влияние роли банка на общеэкономические показатели можно проследить на примере его деятельности в области кредитования хозяйства. Объем этой деятельности не дает полной картины назначения банков. Так, в период экономических кризисов потребность в кредитах значительно возрастает. Предприятия чаще испытывают острые финансовые затруднения, взаимные неплатежи по различным причинам (трудности сбыта, невыполнение правительством обязательств по оплате заказов, несостоятельность должников и др.) достигают колоссальных размеров, вызывают резкое увеличение потребности в кредите как платежном средстве. В этих условиях полное удовлетворение банками потребности предприятий в дополнительных платежных средствах было бы ошибочным. Опыт показывает, что в период экономических кризисов резко возрастают кредитные риски. Увеличение кредитов не только не сопровождается их адекватным возвратом, но, напротив, вызывает значительный рост просроченных платежей по ссудам, приводит к росту убытков от кредитных операций. Именно поэтому в период кризиса банки, несмотря на значительный рост спроса на кредит, сокращают объемы своих кредитных операций. Иными словами, снижение объемов производства неизбежно сопровождается сокращением объема кредитных вложений.

Назначение банков как кредитных институтов от этого не изменяется. Банки не смогут и не имеют права безоговорочно увеличивать кредитную помощь всякому клиенту, который в ней нуждается, ибо они сами работают преимущественно на чужих де ньгах. Повышенный риск невозврата кредита обязывает банк проводить сдержанную кредитную политику. Это не означает, что банк полностью прекращает свою кредитную деятельность. Банк всегда останется прежде всего кредитным институтом, перераспределение им временно свободных денежных средств продолжается; сокращаются лишь объемы кредитных вложений в зависимости как от общих макроэкономических показателей состояния производства, так и от размера уменьшения тех ресурсов, которые может аккумулировать банк на нужды кредитования.

Деятельность банка по кредитованию народного хозяйства вопреки тенденциям производства и рынка его продуктов может и подорвать и производство, и кредитную основу, базирующуюся на возвратном движении средств. Поэтому разрабатываются модели оптимального соотношения между ростом производства и ростом кредитных вложений, активов банка и доли кредитов в его активах, устанавливаются нормативы ликвидности, пропорции между кредитами и депозитами и т.д. Цели при этом состоят в сдерживании неоправданной кредитной экспансии, снижении рисков в банковской деятельности. Исходя из этого можно отметить, что качественная сторона банка проявляется в проведении сбалансированной политики, направленной на достижение максимальной эффективности производства и банковской дельности. То, как банку удается на практике проводить такую политику, в конечном счете и определяет результат - выполняет ли банк свое назначение в экономике: была его роль позитивной или негативной.

Показатели, по которым оценивается банковский менеджмент разделяется на ряд групп:

количественные и качественны;

объективные и субъективные;

формализуемые и не формализуемые.

Количественные показатели оценки банковского менеджмента могут применяться только соотносительно размерам банка, его политике и специализации. К ним относятся:

размер капитала банка;

количество учредителей;

объемы активных и пассивных операций;

количество клиентов;

количество сфер экономики и отраслей работы;

география работы;

наличие и разветвленность филиальной сети;

корреспондентские отношения;

количество банковских продуктов в портфеле.

В числе качественных показателей банковского менеджмента выделяют ряд групп:

Качественные показатели (состояния и работы) оценивают менеджмент банка с позиций профессиональных требований кредитного предпринимательства:

достаточность капитала, качество активов, прибыльность, ликвидность (в рамках безопасности и устойчивости);

скорость совершения операций, обработки документов;

комплексность предоставляемых банковских продуктов;

степень удовлетворения запросов клиентов по видам, характеристикам, объемам и качеству предлагаемых банковских продуктов;

адекватность принимаемых рисков и степень их управляемости.

Качественные показатели менеджмента (персонала) характеризуют его соответствие нормативным требованиям экономики к предпринимательским структурам:

состав и компетентность администрации (квалификация, опыт работы, наличие и качество надзора);

характер, адекватность и соблюдение внутренней политики (соответствие базовым положениям и направлениям банковской политики, кадровая политика, внутренний контроль и аудит);

выполнение регулятивных норм и соблюдение законов, инструкций и иных подзаконных актов по банковской деятельности;

способность администрации и персонала планировать и реагировать на изменение окружающей среды и обстановки (воздействие спадов, инфляции, умение признавать и исправлять ошибки).

Качественные показатели (социальные) их применение связано с особым социальным, общественным статусом кредитного предпринимательства:

отношение персонала к труду;

соотношение квалификации, ответственности и вознаграждений;

степень и адекватность решения социальных проблем.

53. Планирование и способы продвижения банковских продуктов.

Это те услуги или те операции, которые оказывает банк. Банк. продукты – различные виды услуг и операций, предоставляемые банками клиентам. Б/продукты ориентированы на различных клиентов, которые м.б. объединены в группы:

Для юр.лиц.:

|

·1 Персональное финансовое обслуживание и план-е управления недвижимостью; ·2 Спец.стартовые ссуды под гарантию поручителя; ·3 Покупка потребительских товаров в кредит с погашением в рассрочку; ·4 Страхование имущества, жизни и здоровья работников; ·5 Услуги по переводу денег и бухг.оформлению документов. |

|

|

·1 Платежные операции, компьютерные услуги, связанные с финансовой деятельностью; ·2 Кредитн. карточки для работников; ·3 Лизинг. и факторинговые операции, среднесрочная и долгосрочная ссуда для пополнения основного капитала. |

|

|

·1 Все, что выше + ·2 Операции по выплате з/пл (счета или карты); ·3 Консультации по вопросам бизнеса; ·4 Услуги по экспорту-импорту; ·5 Регистрация ц/бумаг; ·6 Формирование и управление портфелем ц/бумаг; ·7 Консультации по учреждению новых фирм, покупка др.фирмы, слияние капитала и т.п. ·8 Долгосрочное кредитование. |

Для физ.лиц:

|

Молодежь |

·1 Характерна повышенная мобильность, частые переезды, жизнь вне дома, исходя из этого, необходимы услуги по переводу денег, краткосрочные ссуды, относительно простые формы сбережений, банковские услуги, связанные с туризмом. |

|||

|

Молодые люди, недавно образовавшие семью |

·2 Нуждаются в открытии совместного банковского счета для мужа и жены, краткосрочных кредитах для покупки товаров, в разных формах возобновление кредита. ·3 Прибегают к целевым формам сбережений и услугам по фин.защите семьи (страх.). |

|||

|

Семьи «со стажем» |

·1 Широко пользуются потребительским кредитом для покупки товаров и улучшению жилищных условий, практикуют сберегательные схемы для родителей и детей, нуждаются в консультировании по вопросам финансирования образования, инвестирования сбережений, налогообложения, страхования, завещаемого распоряжения. |

|||

|

Люди зрелого возраста, готовящиеся к выходу на пенсию |

·2 Наиболее устойчивая группа банковских клиентов: хранят крупные остатки на банковских счетах, требуют высокого уровня обслуживания, включая финансовое консультирование, помощь в распоряжении капиталом, завещание распоряжений и т.д. |

|||

43. Понятие финансового лизинга, основные разновидности финансового лизинга.

Финансовый лизинг - вид лизинга, при кот. лизингодатель обязуется приобрести в собственность указанное лизингополучателем имущество у определенного продавца и передать лизингополучателю данное имущество в качестве предмета лизинга за опр-ую плату, на опр-ный срок и на опр-ных условиях во временное владение и в пользование. При этом срок лизинга по продолжительности равен сроку полной амортизации предмета лизинга или превышает его. По окончании срока действия договора лизинга предмет лизинга переходит в собственность лизингополучателя.

Фин. лизинг – долгосрочная аренда имущества, вытекающая из специфических условий лизингового договора. Он позволяет предприятию использовать в ден. обороте ср-ва др. предприятия на долгосрочной основе. Операции по привлечению ср-тв на основе долгосрочной аренды - эффективная форма финансирования вложений на приобретение осн-х ср-тв. Осущ-ся она ч/з лизинговую компанию, приобретающую для третьего лица право собств-ти на имущество и отдающую его в аренду на опр-ный срок.

Следует различать финансовый и оперативный лизинг. Договорные отношения, при кот. имущество передается арендатору на срок, существенно меньший нормативного срока службы имущества, что предполагает возможность сдавать это имущество в аренду неоднократно в течение нормативного срока его службы, относятся к оперативному лизингу или прокату. Отношения финансового и оперативного лизинга регламентируются различными законодательными и нормативными актами.

Крымский Федеральный университет

Таврический национальный университет им. В.И. Вернадского

Кафедра финансов и кредита

«Макроэкономический анализ количественных показателей банковской сферы»

Выполнила

Студентка группы ФиК- 431

Афонина Мария

Проверила

к.э.н., страш. препод Бекирова С.Э.

Симферополь

- 2015

ВСТУПЛЕНИЕ

Макроэкономические показатели являются основной оценки деятельности не только банковской системы страны,но и общего уровня развитости экономики страны.

Банковская система является неотъемлемой составляющей экономической системы любой страны. Банки являются связующим звеном между промышленностью и торговлей, сельским хозяйством и населением. Тем самым понятна необходимость и важность банковских структур, как для бизнеса, так и для экономики страны в целом. Банки - это атрибут не отдельно взятого экономического региона или какой-либо одной страны, сфера их деятельности не имеет ни географических, ни национальных границ, это планетарное явление, обладающее колоссальной финансовой мощью, значительным денежным капиталом. Во всем мире имея огромную власть, банки в России, однако, потеряли свою изначально высокую роль. И только последние несколько лет вышли на отведенную для них видную роль.

Деятельность банковских учреждений так многообразна, что их действительную сущность трудно определить однозначно. В современном обществе банки занимаются самыми разнообразными видами операций. Они не только организуют денежный оборот и кредитные отношения; через них осуществляется финансирование промышленности и сельского хозяйства, страховые операции, купля-продажа ценных бумаг, а в некоторых случаях посреднические сделки и управление имуществом. Кредитные учреждения выступают в качестве консультантов, участвуют в обсуждении народнохозяйственных программ, ведут статистику, имеют свои подсобные предприятия. Целью работы является закрепление и расширение теоретических и практических знаний необходимых для проведения макроэкономических показателей банковской системы России.

Данные для рассмотрения теоретических аспектов были взяты из учебников, научных статей и нормативных документов.

1. АНАЛИЗ МАКРОЭКОНОМИЧЕСКИХ ПОКАЗАТЕЛЕЙ БАНКОВСКОГО СЕКТОРА РФ

банковский кредит экономический рост

В наше время, данный анализ проводится судя по данным предоставленным Центральным Банков РФ.

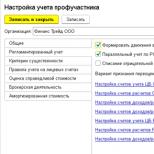

Рисунок 1 - Макроэкономические показатели

деятельности банковского сектора РФ

Исходя из выше приведенной таблице, я отметила устойчивые тенденции в области структурного построения банковского сектора России:

Мы наблюдаем увеличения активов почти на 150 %, что является позитивной тенденцией. Увеличение активов банка происходит за счёт проведения активных операций: кредитование, инвестиционные операции, прочие операции банка по размещению собственных и привлечённых средств. Важным качеством активов банка является принесение прибыли.

Так же позитивной является тенденция увеличения собственных средств банка почти в 2 раза. Собственный капитал укрепляет доверие клиентов к банку, убеждая избегающих риска вкладчиков в его финансовой силе, а заемщиков - в способности удовлетворить спрос на коммерческие и потребительские кредиты. Для акционерных банков размер собственного капитала выступает фактором, определяющим курс его акций, при оценке стоимости банка исходят из размера его чистых активов, т. е. фактического собственного капитала, что позволяет говорить о его ценообразующей функции.

Собственный капитал обеспечивает получение дохода акционерами (участниками) банка - пропорционально paзмepy вклада в уставный капитал каждому его клиенту (участнику) выплачивается доля прибыли банка в виде дивидендов.

Источниками собственного капитала банка являются уставный капитал, добавочный капитал, резервный фонд и нераспределенная прибыль.

Уставный капитал кредитной организации образуется из величины вкладов ее участников и определяет минимальный размер имущества, гарантирующего интересы ее кредиторов. для акционерных банков он составляется из номинальной стоимости их акций, приобретенных учредителями. а для банков в форме общества с ограниченной или с дополнительной ответственностью - из номинальной стоимости долей их учредителей. Величина уставного капитала определяется в учредительном договоре о создании банка и в уставе банка.

Мы наблюдаем тенденцию увеличения количества выданных кредитов в 2,4 раза или увеличения на более 130 %,что говорит об увеличении общей прибыли коммерческих банков.

Что во -первых говорит о доступной ставке для населения для получения денежных средств, но и с другой стороны большим риском со стороны банка.

Увеличения вкладов физических лиц говорит об

общем поднятии жизни населения. Но необходимо иметь в виду, что данные не на

сегодняшний день, а на данный момент состояние в стране немного изменилось.

СОВРЕМЕННЫЕ ТАНЕДЕНЦИИ РАЗВИТИЯ БАНКОВСКОЙ

СФЕРЫ РФ

События последних лет в мировой экономике доказали тесную взаимосвязь процессов развития финансового и реального сектора. Дестабилизация финансового сектора послужила одной из причин распространения кризисных явлений в мировой экономике в целом. В наши дни в экономическом сообществе стали говорить о возможном преодолении острой фазы кризиса, вместе с тем отмечая признаки образования рецессии (в том числе и в России). В этой связи исследование проблем развития банковской системы как ключевого элемента финансовой системы нашей страны представляется актуальным.

Проанализировав различные макро показатели банковского сектора, хотелось бы отметить устойчивые тенденции в области структурного построения банковского сектора России:

Монополизация - сокращение количества участников (почти на 20 %), ослабление конкуренции, структурирование рынка в пользу крупных игроков (концентрация активов 5 крупнейших банков выросла с 43 до 50 %).

Национализация - государство участвует в капитале 8 из 20 крупнейших банков, их доля рынка растет за пределы 50 %, частный капитал вытесняется (обратный выкуп акций ВТБ-24, вхождение ВТБ в капитал Банка Москвы и Банка Санкт-Петербург).

Федерализация - сокращение числа участников в значительной степени вызвано процессами банковской интеграции с преобладанием поглощений федеральными банками региональных игроков для выхода на локальные рынки.

Централизация - наряду с региональными поглощениями происходит концентрация процессов управления за пределами регионов путем сокращение филиалов (почти на 30 %) и расширение несамостоятельных структурных подразделений.

Глобализация - усиление зарубежного присутствия (число организаций с иностранным участием выросло в 1,5 раза, присутствие в т.ч. среди 20 крупнейших банков), развитие сотрудничества с международными финансовыми организациями (IFC, EBRD и пр.).

Объединяя выявленные тенденции, можно говорить о процессах консолидации в банковской системе в двух направлениях: государственная монополизация и сокращение региональной самостоятельности. Эти события корреспондируют с развитием экономики, политики, общества в России за последние годы и в некотором смысле увязаны с ним. Тем не менее я полагает необходимым обозначить риски сохранения таких тенденций:

Негативное воздействие на внешнюю среду (клиентов банков и экономику в целом), возникающее из сокращения конкуренции. Уже сейчас в экспертном сообществе говорят о невозможности для частных банков конкурировать с государственными участниками за привлекательных корпоративных клиентов. Постепенно такие условия могут распространиться на банковский сектор в целом, что отражают приведенные нами ранее цифры об увеличении концентрации активов. Отрицательные последствия ограничения конкуренции известны: снижение доступности и качества услуг, что в банковской среде может означать ухудшение условий кредитования реального сектора экономики.

В качестве необходимых мероприятий по изменению сложившейся ситуации я вижу существенное изменение роли и методов участия государства в банковской деятельности (сознавая, что прежде всего это зависит от политической воли первых лиц и трансформации подходов к управлению экономикой и обществом). Необходима конкретная и выполнимая программа приватизации государственных банков (в т.ч. в формате публичного размещения акций, доступных к покупке гражданами), а также ограничение административных способов влияния на банковскую деятельность (непрозрачное предоставление средств господдержки, необъективные ограничения интеграции частных банков и пр.). Следует также разработать комплекс мероприятий по упрощению банковской интеграции в среде мелких и средних региональных банков.

Предложенные мною меры должны быть направлены на создание устойчивой конкуренции между тремя равноправными группами банков: государственные, частные, иностранные (доля последних будет неизбежно повышаться).

В области привлечения ресурсов:

Изменение соотношения источников фондирования в пользу привлечения ресурсов на внутреннем рынке страны. В период острой фазы кризиса существенно сократились и к текущему моменту восстановились лишь частично возможности привлечения ресурсов на зарубежных рынках капитала и на рынке ценных бумаг внутри страны. Параллельно доля депозитов предприятий и граждан в банковских активах возросла с 42 до 48 %.

Опережающие темпы привлечения ресурсов относительно их размещения банками. Совокупный депозитный портфель вырос примерно в 4,1 раза, а совокупный кредитный портфель - только в 3,6 раза. Это связано как с указанным повышением приоритета депозитов для банков, так и с замедлением темпов кредитования в период кризиса.

Отрицательная реальная доходность банковских депозитов для собственников ресурсов. Средневзвешенная ставка по депозитам до 1 года и для предприятий, и для граждан во всех годовых периодах, кроме последнего года, находится на уровне ниже инфляции. Одной из причин является чрезмерная волатильность таких ресурсов для кредитования.

В области размещения ресурсов:

Опережающая динамика розничного кредитования относительно корпоративного. В 2011-2012 гг. (после преодоления острой фазы кризиса) среднегодовой темп прироста розничного кредитного портфеля составил около 37 %, по корпоративному кредитному портфелю - только 20 %. В перечень преимуществ розничного направления входит существенно более высокая маржинальность при высокой диверсификации рисков, а также отсутствие монополизации со стороны государственных банков.

Диспропорция процентных ставок в нескольких аспектах. Во-первых, между стоимостью привлечения и размещения ресурсов (банки привлекают существенно ниже и размещают существенно выше уровня инфляции). Во-вторых, между ставками по кредитам разных заемщиков (значительно более дорогие ресурсы для населения). В-третьих, между динамикой кредитных ставок и уровнями инфляции и рентабельности (при существенном снижении последних показателей кредитование не становится дешевле).

Ухудшение качества кредитного портфеля. Понятно, что скачкообразный рост величины просроченной задолженности в портфеле (разница между минимальным и пиковым значениями в указанный период в 3-4 раза) вызван кризисными явлениями. Тем не менее сохранение показателя на высоком уровне 4,0-4,5 % (а среди 20 крупнейших банков - на уровне 6 %) отражает низкую эффективность механизмов возврата задолженности как внутри самих банков, так и во внешней среде (судебная и исполнительная системы).

При объединении выявленных мною тенденций формируется следующее представление о движении финансовых ресурсов в результате деятельности банковских институтов России. В целом процессы привлечения и размещения развиваются динамично, однако наблюдается их некоторая несбалансированность. Опираясь в значительной степени на ресурсы резидентов, банки не используют их в должной мере для развития реального сектора. Кредитование ведется по высоким ставкам, замедленными темпами (относительно привлечения ресурсов), зарождается диспропорция в сторону розничного кредитования с высокими рисками и маржинальностью. Другими словами, банковская деятельность приобретает спекулятивные черты, что подтверждается в том числе существенным ростом совокупной прибыли на фоне замедления темпов роста экономики в целом (таблица).

Возможны, по моему мнению, следующие риски сохранения сложившихся тенденций:

Негативное влияние на темпы развития экономики. Эксперты отмечают снижение роли банковского кредита в обеспечении экономического роста. Быстрый рост кредитного портфеля не приводит к существенному росту ВВП, поскольку кредиты не направляются в нужном объеме на инвестиции предприятий и покупку российских товаров и жилья гражданами; такое кредитование также влияет на развитие инфляции.

Негативное воздействие на стабильность развития экономики. Во-первых, ухудшение условий кредитования производства, особенно инвестиционных вложений, задает риски окончательного исчерпания ресурсов основных фондов. Во-вторых, спекулятивный характер розничных кредитных вложений на фоне замедления темпов роста экономики определяет опасность дестабилизации банковской системы и экономики в целом.

Предлагаю рассмотреть следующие мероприятий, направленных на улучшение параметров развития банковского сектора страны и укрепление его роли в макроэкономике.

Во-первых, требуются новые источники долгосрочного фондирования и механизмы, гарантирующие вложение банками получаемых ресурсов в кредитование реального сектора. Наиболее очевидными способами являются легализация вкладов без права досрочного истребования, а также повышение порога ответственности в системе страхования вкладов (обе позиции сформулированы на уровне законопроектов). Новыми мерами могли бы стать обязательное размещение части резервного фонда и фонда национального благосостояния в периметре банковской системы России.

Во-вторых, следует минимизировать условия, побуждающие банки приоритетно развивать потребительское кредитование. На законодательном уровне необходимо повысить требования к прозрачности ценообразования, желательно путем запрета взимания каких-либо комиссий помимо процентной ставки по банковским кредитам. Также следует упростить требования к деятельности небанковских кредитных организаций в сфере микрофинансирования и потребительского кредитования.

В-третьих, необходимо принимать системные меры по улучшению процессов взыскания проблемной задолженности. Следует на уровне закона урегулировать деятельность коллекторов, в том числе окончательно закрепить право банков уступать задолженность по цессии коллекторам без банковской лицензии. Также требуется упростить процедуры реализации заложенного имущества (в том числе с привлечением электронных площадок), реализовать комплекс мероприятий по реформированию Службы судебных приставов для улучшения исполнения судебных решений.

СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ

1. Шапошников И.Г. Интеграция банковских структур как фактор социально-экономического развития региона: дис. ... канд. экон. наук. - Пермь, 2010. - С. 55-94.

Основные статистические показатели, которые используются ЦБ РФ сгруппированы в 6 блоков:

Структуры банковского сектора.

Достаточности капитала и ликвидности.

Структуры кредитного портфеля.

Величины и структуры золотовалютных резервов.

Основных факторов, определяющих официальный валютный курс.

Индикаторов, определяющих официальные процентные ставки.

Из них прямое отношение к банковской статистике имеют первые 3 блока.

1. Структура банковского сектора:

Количество зарегистрированных и количество действующих банков на территории России и их распределение в региональном разрезе.

Количество филиалов кредитных организаций и их распределение по регионам.

Индекс количества банковских учреждений в регионе. Рассчитывается как отношение количества банковских учреждений в регионе к аналогичному среднероссийскому показателю, выраженное в процентах. Используется при расчете индекса концентрации финансовых потоков.

Среднее количество филиалов, созданных одним банком. Рассчитывается делением количества филиалов банков, зарегистрированных в данном регионе, вне зависимости от места расположения этих филиалов, на количество банков, зарегистрированных на территории.

Группировка кредитных организаций в соответствии с величиной совокупного или уплаченного капитала.

Группировка кредитных организаций в соответствии с видом выданных ЦБ РФ лицензий.

2. Достаточность капитала и ликвидность:

Темпы роста совокупного собственного капитала банков;

Капитал банковского сектора, в том числе в процентах к ВВП; к величине активов банковского сектора;

Отношение капитала банков к величине активов, взвешенных по уровню риска;

Отношение основного капитала к активам, взвешенным по уровню риска;

Отношение высоколиквидных активов к величине совокупных активов банковского сектора;

Отношение ликвидных активов к величине совокупных активов;

Отношение высоколиквидных активов к обязательствам до востребования;

Отношение средств клиентов к величине совокупных ссуд.

Эти показатели рассчитываются в соответствии с требованиями Инструкции Банка России от 16 января 2004 года № 110-И “Об обязательных нормативах банков”.

3. Показатели структуры кредитного портфеля банковской системы

Отношение общей суммы привлеченных банковских депозитов (с учетом и без учета полученных межбанковских депозитов) в отечественной и иностранной валюте к ВВП;

Отношение общей суммы выданных банками кредитов (с учетом и без учета предоставленных межбанковских кредитов) в отечественной и иностранной валюте к ВВП;

Отношение общей суммы межбанковских кредитов (депозитов) в отечественной и иностранной валюте к ВВП;

Отношение общей суммы выданных банками корпоративных кредитов (в отечественной и иностранной валюте) к ВВП;

Отношение общей суммы ипотечных кредитов, предоставленных банками клиентам в отечественной и иностранной валюте под залог недвижимого имущества, приносящего доходы (коммерческой недвижимости) и жилой (некоммерческой) недвижимости;

Отношение потребительских кредитов (в узком значении данного понятия), предоставленных банками населению в отечественной и иностранной валюте, к ВВП;

Темпы роста совокупных кредитных вложений банков (с учетом и без учета межбанковских кредитов);

Темпы роста краткосрочных кредитных вложений банков (с учетом и без учета соответствующих межбанковских кредитов);

Темпы роста совокупных (кратко- и долгосрочных) депозитов банковских клиентов (с учетом и без учета межбанковских депозитов);

Темпы роста краткосрочных депозитов банковских клиентов (с учетом и без учета межбанковских депозитов);

Темпы роста долгосрочных депозитов банковских клиентов (с учетом и без учета межбанковских депозитов);

Доля сомнительных и безнадежных кредитов в общей величине предоставленных ссуд;

Сформированный резерв на возможные потери по ссудам в процентах от общего объема выданных кредитов;

Отношение совокупной величины крупных кредитных рисков к капиталу;

Структура задолженности по кредитам в отраслевом разрезе (промышленность, сельское хозяйство, строительство, торговля и общественное питание, транспорт и связь, прочие отрасли, физические лица), в % к ВВП и в % к величине денежной массы М2;

Распределение межбанковских кредитов и депозитов по территориальному признаку, в том числе на территории России и за ее пределами, по разным категориям резидентов и нерезидентов;

Депозиты и прочие привлеченные средства физических лиц;

Средства, привлеченные от предприятий и организаций, в % к ВВП и в % к величине денежной массы М2;

Динамика общего числа банковских сотрудников, приходящихся на один банк;

Динамика общего числа клиентов, приходящихся на одного банковского сотрудника (характеризует степень нагрузки на одного банковского служащего).

Источниками информации для формирования вышеперечисленных статистических индикаторов являются баланс ЦБ РФ, балансы кредитных организаций, отчеты банков по общепринятым формам статистической отчетности, а также некоторые основные макроэкономические показатели, такие как ВВП, индекс промышленного производства, инфляция.

Банковская статистика отдельных кредитных организаций также структурируется в нескольких группах:

Показатели структуры и динамики основных направлений деятельности кредитных организаций

Капитала

Пассивов

Кредитного портфеля

Портфеля ценных бумаг

Показатели характеристики деятельности кредитной организации

Кредитно-депозитной деятельности

Операций с ценными бумагами и деривативами

Предоставление нетрадиционных финансовых услуг

Прибыли и рентабельности

Ликвидность — это возможность банка выполнять все взятые на себя долговые обязательства. Для того, чтобы занять лидирующие позиции на финансовом рынке, коммерческий банк в обязательном порядке должен уделять как можно больше внимания улучшению этого показателя.

На ликвидность банковских структур оказывают влияние как внутренние, так и внешние факторы. К внутренним факторам относят:

- показатели пассивного и активного балансов;

- репутацию банка;

- объем средств, задействованный в общем денежном обороте;

- общее качество активов банка.

В число внешних факторов входят:

- качество и эффективность надзора со стороны центрального банка государства;

- темпы роста рынка ценных бумаг;

- общая экономическая ситуация в государстве.

Для того, чтобы эффективно управлять ликвидностью, руководство банковской структуры должно:

- правильно оценивать последствия воздействия иностранной валюты;

- корректно определять граничные показатели ликвидности;

- вовремя выявлять потребности банка в ликвидных инструментах;

- прогнозировать показатели ликвидности;

- регулярно анализировать все виды ликвидности.

Эффективность

Под понятием «эффективность», как правило, подразумевается способность банковской структуры получать максимальную прибыль при минимальных затратах. Этот показатель оказывает существенное влияние на уровень доверия к банку со стороны инвесторов.

На эффективность оказывают влияние несколько факторов, однако, основным из них является общая экономическая ситуация в государстве. Именно от темпов роста ВВП, уровня инфляции и роста доходов населения зависит успешность деятельности банка и получение им наибольшей прибыли.

Эффективность банковских структур в большинстве стран довольно жестко контролируется законодательством и национальным банком, который устанавливает ряд ограничений, препятствующих реализации сомнительных операций.

Для повышения показателей эффективности банковские структуры:

- расширяют спектр предоставляемых услуг;

- разрабатывают новые программы в сфере кредитования.

Доходность

Доходность — это соотношение доходов и расходов финансовой структуры. Естественно, успешные банки всегда имеют положительные показатели доходности.

Размер дохода банка напрямую зависит от общего количества клиентов банковской структуры. Основная часть доходов формируется из выплат по кредитам и комиссионных отчислений за предоставление финансовых услуг.

Банки для повышения показателей доходности предлагают своим клиентам услуги по проведению международных транзакций. Постоянное взаимодействие с различными иностранными финансовыми структурами позволяет банкам обзавестись необходимыми деловыми связями и заработать репутацию на мировом финансовом рынке.

Для сохранения доходности на приемлемом уровне, в случае непредвиденных финансовых проблем и тяжелой экономической ситуации в государстве, банки формируют резервный капитал. Его размеры определяются исходя из потребностей банковских структур и общих прогнозов их дальнейшего развития.